Les ingrédients d’une nouvelle crise financière internationale majeure sont réunis. Les dirigeants des banques centrales le savent de même que les dirigeants d’institutions comme le FMI, l’OCDE et la Banque des règlements internationaux. De nombreux articles de la presse spécialisée y sont consacrés. Un des facteurs qui mènent l’économie vers une crise vers une nouvelle crise internationale de grande ampleur, c’est l’énorme accumulation de dettes par les grandes entreprises privées et l’usage qui est fait de ces dettes.

Pourtant les gouvernements des principales économies de la planète avaient promis de rétablir une discipline financière qui respecterait l’intérêt général et éviterait de nouvelles crises aux effets douloureux pour la population. Afin de défendre ce système capitaliste qui écœure une majorité de l’opinion publique, ils ont multiplié les effets d’annonce de mesures fortes visant à réformer le système pour lui donner un “visage humain”, mais bien sûr sans que cela ne change quoi que ce soit en pratique. En réalité, la politique que les gouvernements et les dirigeants des banques centrales ont menée a ménagé et favorisé les intérêts du grand capital, notamment celui des grandes sociétés financières. Aucune mesure stricte n’a sérieusement obligé les capitalistes à mettre un frein à la prise de risque, à réduire la spéculation, à investir dans la production.

Les crises font partie du métabolisme du système capitaliste mais elles ne se ressemblent pas toutes. Dans le présent article, il ne s’agit pas de revenir sur les causes générales des crises capitalistes. Il s’agit ici de diagnostiquer des facteurs qui conduisent certainement à une nouvelle crise de grande ampleur.

Quand elle éclatera, les gouvernements, les dirigeants des banques centrales et la presse dominante feindront l’étonnement comme à chaque fois.

Pour les opposants au système, il est fondamental de pointer du doigt les responsabilités et de montrer comment fonctionne le capitalisme afin d’être en mesure d’imposer enfin une autre logique et de rompre radicalement avec ce système.

Depuis 2010, profitant de la politique de bas taux d’intérêt adoptée par les banques centrales des pays les plus industrialisés (Réserve fédérale des États-Unis, Banque centrale européenne, Banque d’Angleterre, Banque du Japon, Banque de Suisse…), les grandes entreprises privées ont augmenté massivement leur endettement. Aux États-Unis, par exemple, la dette des entreprises privées non financières a augmenté de 7 800 milliards de dollars entre 2010 et mi-2017.

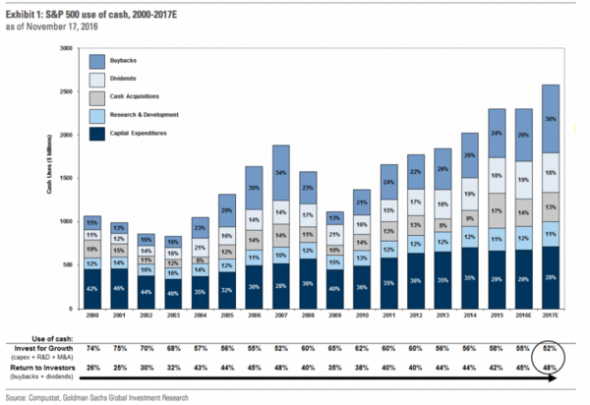

Qu’ont-elles fait de l’argent emprunté ? L’ont-elles investi dans la recherche-développement, dans des investissements productifs, dans la transition écologique, dans la création d’emplois décents, dans la lutte contre le changement climatique ? Pas du tout.

L’argent emprunté a servi notamment à réaliser les activités suivantes :

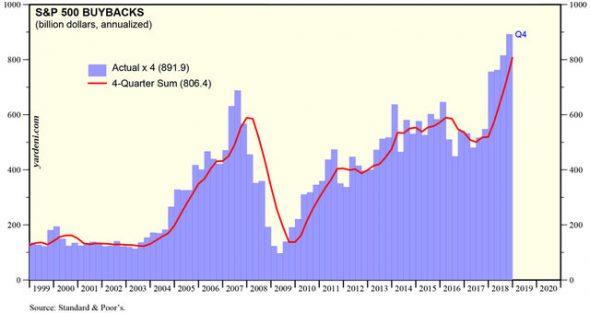

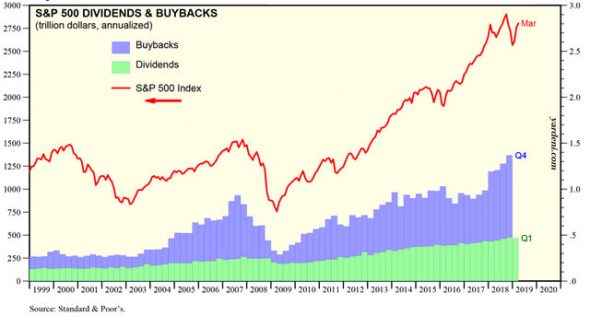

I. Les entreprises empruntent pour racheter leurs actions en bourse. Cela produit deux avantages pour les capitalistes : 1) cela fait monter le prix des actions ; 2) cela permet de “rémunérer” les actionnaires sans que cela entraîne pour eux le paiement d’impôts sur les bénéfices. De plus, dans de nombreux pays, les plus-values sur les actions ne sont pas taxées ou le sont à taux très bas (en comparaison avec l’impôt sur le revenu ou avec la TVA). Déjà en 2014, les rachats d’actions aux États-Unis avaient atteint un montant mensuel de 40 à 50 milliards de dollars [1]. Le phénomène s’est poursuivi ensuite. Soulignons qu’on avait assisté, avant la précédente crise, à une augmentation très forte des rachats d’actions à partir de 2003, qui avait atteint un sommet en septembre 2007 en pleine crise dite “des subprimes”. Entre 2010 et 2016, les entreprises nord-américaines ont racheté leurs propres actions en Bourse pour un montant approximatif de 3 000 milliards de dollars [2]. Comme le titrait le quotidien financier Les Échos, “Les rachats d’actions record sont le moteur de Wall Street ». Une grande partie de la bonne santé des bourses, pas seulement celle des États-Unis, est due aux rachats massifs d’actions. C’est donc tout à fait artificiel.

Evolution des rachats d’actions (« buybacks ») par 500 grandes entreprises privées des États-Unis de 1999 à 2019 en milliards de dollars (indice S&P 500). Source : https://www.yardeni.com/pub/buybackdiv.pdf

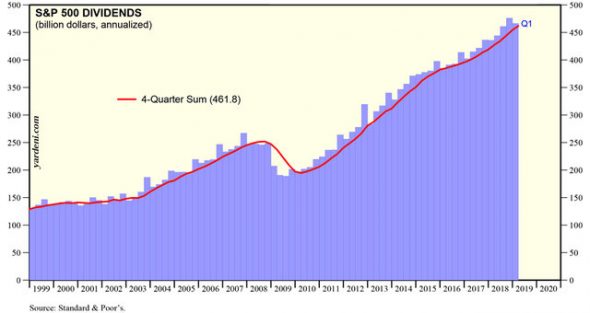

Evolution des dividendes versés aux actionnaires de 1999 à 2019 en milliards de dollars. Source : https://www.yardeni.com/pub/buybackdiv.pdf

Evolution des rachats d’actions (en bleu) et des dividendes (en vert) de 1999 à 2019 en milliards de dollars. La courbe rouge indique l’évolution du S&P 500, un indice boursier basé sur 500 grandes sociétés cotées sur les bourses américaines. L’indice est possédé et géré par Standard & Poor’s, l’une des trois principales sociétés de notation financière.

Utilisation des liquidités des entreprises du S&P 500 entre 2000 et 2017. On constate une croissance des dépenses pour le rachat d’actions et pour la distribution des dividendes aux actionnaires entre 2002 et 2007 et entre 2009 et 2017. En 2017, la part consacrée aux rachat d’actions et aux dividendes atteint 48%.

Dans le monde imaginaire du système capitaliste enseigné dans les manuels d’économie, les entreprises émettent des actions en Bourse pour collecter du capital afin de l’investir dans la production. Dans le monde réel, les entreprises capitalistes empruntent du capital sur les marchés financiers ou auprès des banques centrales pour racheter leurs actions en Bourse afin d’augmenter la richesse de leurs actionnaires et donner l’impression que la santé de l’entreprise est excellente.

Les dirigeants d’entreprise qui sont en partie rémunérés en stock-options, c’est-à-dire en actions qu’ils peuvent revendre, ont tout intérêt à inciter leur entreprise à racheter leurs actions… C’est par soi-même qu’on est le mieux servi.

Il faut également souligner que les dirigeants d’entreprise ont été très généreux en matière de distribution de dividendes. Entre 2010 et 2016, les dividendes versés aux actionnaires aux États-Unis ont atteint 2 000 milliards de dollars. Au total, si on additionne les rachats d’actions et les dividendes distribués, les actionnaires des firmes états-uniennes ont perçu 5 000 milliards de dollars entre 2010 et 2016.

Dans le compte de bilan des entreprises, du côté du passif, la part qui se réfère aux dettes de l’entreprise s’accroît tandis que diminue la part qui correspond aux actions de l’entreprise. Si jamais les taux d’intérêt sur la dette de l’entreprise augmentent, le paiement des intérêts risque de devenir insoutenable et mener à la faillite. Si le cours des actions – qui a été artificiellement gonflé par l’effet combiné des rachats et de la bulle boursière – baisse fortement, la faillite est aussi au coin de la rue.

À noter que le rachat massif de leurs propres actions qui a été largement pratiqué par de grandes entreprises nord-américaines comme Hewlett Packard (HP), IBM, Motorola, Xerox, Symantec ou encore JC Penney, n’a pas suffi à améliorer leur santé.

II. Les entreprises empruntent pour acheter des créances. Elles achètent des produits structurés composés de crédits octroyés à d’autres entreprises ou à des particuliers. Elles achètent surtout des obligations émises par d’autres entreprises privées ainsi que des titres publics. La firme Apple détenait à elle seule en 2017 des créances sur d’autres entreprises pour un montant de 156 milliards de dollars, ce qui représente 60 % du total de ses actifs [3]. Ford, General Motors et General Electric achètent également des dettes des autres entreprises. 80 % des actifs d’Ebay et 75 % des actifs d’Oracle sont des créances sur d’autres entreprises.

Les trente principales entreprises non-financières des États-Unis actives dans le marché des dettes détiennent ensemble 423 milliards de dollars de dettes d’entreprises privées (Corporate debt and commercial paper securities), 369 milliards de dollars de dettes publiques et 40 milliards de dollars de produits structurés (Asset Backed Securities et Mortgage Backed Securities).

Dans la mesure où les entreprises cherchent à maximiser les rendements qu’elles tirent des créances détenues sur d’autres entreprises, elles sont poussées à acheter des dettes émises par des entreprises les moins solides disposées à rémunérer les prêteurs plus fortement que d’autres. Le marché des dettes à risque s’amplifie.

Si jamais les entreprises débitrices entrent en difficulté de paiement, les entreprises créancières se retrouveront elles-mêmes en difficulté. En 2016, Apple a fait savoir aux autorités américaines qu’une augmentation d’1 % des taux d’intérêt pourrait entraîner une perte de 4,9 milliards de dollars [4]. D’autant que, pour financer ces achats de dettes, Apple comme les autres entreprises ont emprunté. Par exemple, en 2017, Apple a emprunté 28 milliards de dollars. Sa dette financière totale s’élève à environ 75 milliards de dollars. Par effet domino, pourrait survenir une crise d’une ampleur aussi importante que celle de 2007-2008 aux États-Unis.

Il faut également savoir que lorsque les taux d’intérêts montent, la valeur des titres de dette des entreprises baisse. Plus ces créances (c’est-à-dire les titres de dettes émises sous forme d’obligations par les entreprises privées) représentent une part importante des actifs des entreprises, plus la chute de la valeur peut avoir un impact négatif sur la santé des créanciers. Ces créanciers risquent alors de manquer de fonds propres pour compenser la dévaluation ou la décote des créances qu’ils possèdent.

La situation décrite correspond à une nouvelle progression de la financiarisation du capital : les grandes entreprises non-financières développent encore leurs investissements financiers. Apple, Oracle, General Electric, Pfizer, Ford ou General Motors renforcent leurs départements “Finances” et prennent à nouveau de plus en plus de risques pour augmenter leurs bénéfices. Alors qu’auparavant, elles prêtaient 60 % de leurs liquidités à des intermédiaires, notamment les money market funds, pour maximiser leur rendement, elles ne leur en confient plus désormais que 50% et prennent elles-mêmes directement le risque.

De surcroît, une grande partie des créances détenues sur d’autres entreprises passent par des paradis fiscaux, ce qui augmente l’opacité des opérations réalisées et peut augmenter le risque. Les îles Bermudes et l’Irlande comptent parmi les principaux paradis fiscaux utilisés par les grandes entreprises des États-Unis qui misent à fond sur l’optimalisation fiscale.

Ce qui vient d’être décrit concerne l’ensemble du monde capitaliste même si les données présentées se rapportent à l’économie des États-Unis.

La montagne de dettes privées des entreprises sera au cœur de la prochaine crise financière. Mais crise ou pas, les comportements décrits justifient amplement l’action de tous ceux qui luttent pour en finir avec le capitalisme et le système de la dette.

Notes

[1] Financial Times, “Return of the buyback extends US rally”, 5 décembre 2014.

[2] Financial Times, “Buyback outlook darkens for US stocks”, 22 juin 2017.

[3] Financial Times, “Debt collectors”, 16-17 septembre 2017.

[4] Financial Times, “Patcy disclosure gives investors little to chew on”, 28 septembre 2017.

Source : CADTM, Eric Toussaint, 13-04-2019