19 Septembre 2018

Le dixième anniversaire de la « crise des subprimes » suscite un intérêt renouvelé pour ce qui se passa alors, les causes immédiates comme les causes profondes de cette crise. Cette crise n’était pas inattendue, du moins pour certains. A la suite d’une présentation faite dans le séminaire Franco-Russe de juin 2006, nous avions décidé avec nos collègues russes de l’Institut de Prévision de l’Economie (IPE-Académie des Sciences), et dans le cadre du séminaire Franco-Russe, de constituer un groupe de travail sur la crise probable qui allait éclater. Différents papiers furent présentés au séminaire de juin 2007 (Paris), puis de janvier 2008 (Moscou) et je fus invité pour présenter nos travaux au Russia Forum qui se tint à Moscou à la fin du mois de janvier 2008.

Dans ce forum, j’eu un débat animé avec le Ministre des finances russe de l’époque, M. Koudrine, qui présentait la Russie comme un « havre de stabilité ». Je le mis publiquement en garde contre ce genre de formule qui d’une part était très imprudente (on le constata par la suite) dans le cadre d’une crise mondiale et qui d’autre part fragiliserait les finances et l’économie russe. Cette mise en garde fut publiée dans une revue russe, Rossija v Global’noj Politike [1] ce qui montre que mes mises en garde avaient été écoutées par certains. Mais, cela ne fut pas suffisant pour empêcher le gouvernement russe de commettre plusieurs erreurs graves, dues à la domination des restes d’une idéologie libérale dont Koudrine était alors le porte-parole.

La crise ne cessa de se développer, avec tout d’abord la faillite de Bear Stearns puis les graves inquiétudes sur Fanny Mae et Freddy Mac, les deux institutions publiques gérant une partie du portefeuille hypothécaire, pour enfin culminer avec la crise de Lehman Brothers.

J’en rendis compte au jour le jour en utilisant le blog – Actualités de la Recherche en histoire visuelle – d’un de mes confrères de l’EHESS, André Gunthert, que je tiens à remercier ici[2].

Les matériaux accumulés dans le groupe de travail servirent alors à de nombreuses publications, qu’il s’agisse de chapitres dans des ouvrages collectifs[3] ou d’articles dans des revues américaines[4], mais aussi dans une revue allemande[5], russe[6], et enfin dans la Revue de la Régulation[7]. C’est ce dernier article que je republie ici, mais non sans quelques commentaires.

Le premier commentaire est une réponse à certaines interrogations issues de mes articles : pourquoi citer « l’art de la guerre », en particulier dans l’article ici reproduit, et que peut nous apporter la littérature militaire quant à la compréhension des crises économiques. J’avoue ici que c’est une de mes pistes de recherche depuis le milieu des années 1980, soit depuis la soutenance de ma Thèse d’Etat en 1985. La gestion économique des crises s’apparente sous bien des aspects avec l’art de la guerre. On y retrouve l’urgence (dans le cas des crises financières) avec une vitesse d’évolution de la crise qui est souvent plus rapide que celle des décideurs et des opérateurs. On y retrouve aussi la nécessité d’agir dans l’incertitude, le fameux « fog of war », qui interdit toute action fondée sur des calculs d’optimisation et qui implique au contraire des règles heuristiques d’action. On y retrouve enfin la nécessité de tenir compte du « moral » de ses troupes, ici présent sous la forme de la « confiance » et de la « crédibilité » des institutions ayant à charge de gérer ces situations de crises. J’avais déjà utilisé la comparaison avec l’histoire militaire pour illustrer les problèmes inhérents à l’information, à la connaissance, et aux conditions de leurs usages[8].

Il n’est pas anodin, non plus, que j’ai été dans le cours de la rédaction de la présentation d’un livre d’uchronie militaire qui eut un certain succès à l’époque[9].

Le second commentaire porte sur la nécessaire articulation entre « temps court », qui est celui du déroulement des désordres financiers, et l’on peut même parler de temps « ultra-court », et le temps long, du moins relativement, de la mise en place des institutions de régulation (au sens français et non anglais du terme) et des modes d’accumulation. Un collègue m’a critiqué en privé pour la formule « le néo-libéralisme est une totalité qui fait système » en me disant que certains des dysfonctionnements qui avaient affecté les banques avant et pendant la crise pouvaient être expliqués par des causes n’ayant rien à voir avec le « néo-libéralisme ». Ce que ce collègue ne voyait pas (et il continue de ne pas le voir) c’est que ces causes (l’esprit de lucre, l’appât du gain immédiat), sont renforcées au-delà de toute mesure par l’idéologie dans laquelle baignent les agents et les opérateurs des salles de marché. Et, cette idéologie n’est autre que le « néo-libéralisme ». Ce dernier fait bien « système » en cela qu’il articule des comportements qui s’expriment dans le « temps courts » et des structures (comme l’évolution de la répartition des revenus et ce qui fut causé par l’impact de la globalisation et des délocalisation) qui relèvent, elles, du « temps long ». Dire que le « néo-libéralisme est une totalité qui fait système » ne veut pas dire que ce système soit immobile, voir qu’il soit parfaitement identique d’un pays à l’autre. La plus ou moins bonne résistance de certaines économies à la crise vient de spécificités nationales, qu’elles s’expriment à travers une culture de l’action des élites politiques, à travers la présences d’institutions nationales qui ont freiné ou au contraire accéléré le développement de la crise, ou de spécificités de l’appareil productif. Parler de « néo-libéralisme » ne signifie pas l’identité de chaque économie nationale termes à termes.

Economie nationale, le terme est donc lancé. Il est particulièrement important car c’est bien dans l’existence de nations, et donc d’un pouvoir politique susceptible de prendre des décisions d’exceptions, que se trouve la réponse à la crise. Cela avait été déjà le cas dans la crise d’août 1998 en Russie[10], mais ce cas avait semblé par trop spécifique à de nombreux de mes collègues pour qu’ils en tirent les leçons. Pourtant, la crise de 2008 est une forme de généralisation de la crise qu’a connue la Russie en 1998, et qui s’était alors étendu à Wall Street avant de contaminer de nombreux pays de l’Amérique latine. En 1998, c’est bien parce que la Russie a su trouver en Evguenny Primakov, un homme dont je salue ici la mémoire, un Premier-ministre capable de faire prévaloir la logique politique sur la logique économique, que le pays n’a pas sombré dans le chaos et ne s’est pas défait.

C’est une leçon dont il nous faudra nous souvenir quand nous affronterons la prochaine crise, ce qui ne devrait guère tarder…

Une décade prodigieuse. La crise financière entre temps court et temps long

La crise financière, rampante depuis l’été 2007, a connu un tournant majeur entre le dimanche 14 septembre et le vendredi 26 septembre 2008. L’accélération brutale des événements en a changé qualitativement la nature. On est ainsi passé du stade d’un nouveau choc dans le système bancaire et financier américain (la faillite de Lehman Brothers) au constat public de la fin de l’hégémonie financière américaine qui datait depuis 19451, en passant par l’évocation du spectre d’un effondrement total du système bancaire comme en 1929. Ces journées dramatiques constituent un de ces « moments » historiques où sont testées tout autant les stratégies que les doctrines et les théories qui les sous-tendent. La décision des autorités américaines de créer une gigantesque caisse de défaisance est survenue bien plus tard qu’il n’eut fallu2. Elle n’a pas mis fin à la crise car elle a révélé une crise de direction majeure au sein du gouvernement et des élites américaines. On voit alors apparaître des pathologies décisionnelles et informationnelles similaires à celles de l’Art de la Guerre3.

Les journées de septembre doivent donc être aussi envisagées du point de vue d’une théorie de la décision. La désorganisation du système décisionnel américain apparaît comme un élément objectif aussi important que les institutions du marché financier ou les transformations des institutions concernant le commerce international et la gestion du salariat aux Etats-Unis, qui ont permis à une situation d’insolvabilité majeure des ménages de se développer.

Cette crise n’est pas un accident financier de plus, et de trop. Elle traduit une crise profonde du régime de croissance américain tel qu’il s’était développé depuis les années 1980 et 1990 tout en produisant en Europe des clones tels l’Espagne, la Grande-Bretagne ou l’Irlande. Mais, cette crise montre aussi que les dynamiques du temps court, celles de l’événement, sont tout aussi importantes que les dynamiques du temps long, celui des structures des appareils productifs et de l’évolution des institutions, que les économistes régulationnistes affectionnent. Les économistes hétérodoxes doivent affronter le défi de formuler une théorie de la décision individuelle qui fonde en microéconomie leurs analyses macroéconomiques4. Il faut pouvoir analyser le temps court ou se taire.

-

Le coup de tonnerre

Tout commence le dimanche 14 septembre quand le Trésor américain représenté par son Secrétaire Henry Paulson et la FED, représentée par son Président Ben Bernanke, décident de laisser aller à la faillite l’une des plus importantes banques d’investissement américaines et certainement la plus ancienne, Lehman Brothers. C’est une décision capitale car elle déclenche la succession des événements.

L’annonce le lundi matin de la faillite de Lehman Brothers va enclencher la suite des événements de cette semaine fatidique. Les considérants de cette décision sont complexes, car les autorités financières américaines avaient déjà dû, en juillet et début septembre, se porter au secours des deux principaux assureurs de prêts hypothécaires, Fannie Mae et Freddie Mac5, aboutissant de fait à nationaliser ces deux institutions.

Le discours tenu ce lundi 15, « le marché doit s’occuper du marché », fut le pire de tous. S’il correspondait à ce que le Financial Times voulait entendre6, ce retour aux valeurs du libéralisme était inadéquat et constituait une erreur7. Le témoignage du Président du FED, Ben Bernanke devant le Sénat éclaire les raisons d’un choix qui allait à rebours des précédentes positions des autorités8. Bernanke indique qu’il considère une action du marché préférable à une intervention publique tant que la stabilité du système n’est pas menacée. Dans le cas de Lehman Brothers, Bernanke ajoute : « La faillite de Lehman supposait des risques. Mais les difficultés de Lehman étaient bien connues depuis longtemps et les investisseurs reconnaissaient (…) que la faillite de la firme était une possibilité significative. Ainsi nous avons jugé que les investisseurs et les contreparties avaient eu le temps de prendre leurs précautions »9.

La décision a été prise sans réelle vérification (« nous avons jugé… ») de l’impact de la faillite sur la valeur des Credit Default Swaps (CDS) liés aux dettes émises par Lehman, alors même que les difficultés de la banque étaient réputées être connues. Or, la faillite de Lehman déstabilise l’assureur AIG, déjà en mauvaise situation, car ce dernier détient un volume important de ces CDS10. Bernanke admet que, contrairement à Lehman, AIG occupait une position stratégique dans le système financier11. Mais son témoignage reconnaît aussi implicitement que la dimension stratégique des chaînes de circulation des dettes n’a pas été prise en compte sinon une vérification sérieuse de l’impact de la faillite de Lehman aurait dû avoir lieu.

La décision de Paulson et Bernanke a en fait été surdéterminée par une impasse stratégique. En s’engageant à traiter au coup par coup les chocs financiers à partir de la crise de la Bear Stearns12. Paulson et Bernanke ont adopté ce qui, en langage militaire, s’appelle une défense en ligne continue. C’est l’erreur tragique de Gamelin en mai-juin 1940. Une telle erreur s’auto-entretient, car on devient rapidement absorbé par chaque choc tactique que l’on cherche à réparer. La stratégie se réduit rapidement dans les représentations des acteurs à une suite d’opérations tactiques, conduisant à une perte de la vue d’ensemble du problème, ce que l’on appelle une « crise de leadership ». Dès que la temporalité de l’action s’accélère, le temps manque pour faire les vérifications nécessaires et les décideurs doivent agir sur la base de signaux confus et sans réelle connaissance de la situation. C’est Weygand survolant le Front pour tenter de voir où étaient ses unités ou le Général Gonen lors de l’échec de la contre-attaque israélienne du 8 octobre 1973 dans le Sinaï13.

La dynamique de la campagne électorale américaine vient aussi perturber la décision. Il faut éviter de donner des arguments aux démocrates remobiliser la droite du parti Républicain. La décision de Paulson et Bernanke s’inscrit aussi dans un contexte politico-doctrinal qui tend à sur déterminer l’interprétation d’informations éparses et incomplètes. Les autorités américaines s’accrochent encore à l’idée d’une crise issue d’imprudences commises au niveau de certaines banques et refusent d’envisager que le problème soit structurel.

Ici encore s’impose une analogie militaire, celle de la décision israélienne de contre-attaque à tout prix prise dans la nuit du 7 au 8 octobre 1973, sur la base de la « doctrine » Dayan affirmant que des armées arabes se débanderaient devant toute attaque violente14. La décision découle alors de conclusions préconçues qui incitent à un optimisme injustifié. Bernanke jugeait, à l’évidence sans vérification, que les contreparties de Lehman avaient pris « leurs précautions ». En fait, le sauvetage final de Fannie Mae et Freddie Mac le 7 septembre avait persuadé les opérateurs de la gravité de la situation. Dès lors, le retour du refoulé libéral de l’administration américaine et son optimisme apparent ne pouvait qu’aggraver considérablement les inquiétudes15.

La journée du lundi 15 est alors marquée par de fortes baisses des cours. L’assureur AIG est le plus directement touché. Merrill Lynch doit se laisser absorber par Bank of America, Morgan Stanley et même Goldman Sachs inspirent une méfiance croissante et Washington Mutual, La 6ème banque américaine et la première caisse d’épargne, voit sa notation dégradée par Standard & Poor’s. De lourdes incertitudes pèsent sur Wachovia. La possibilité de voir les établissements bancaires américains s’effondrer tels des dominos devient à chaque heure qui passe plus crédible, et le nombre de banques régionales sous pression augmente rapidement, passant de 110 à 147. Dès le mardi matin, le risque de système qu’une faillite potentielle de AIG fait courir est tel que Paulson doit intervenir à nouveau, mais en sens inverse. Le discours du « marché sauvera le marché », passe par la fenêtre. Le Trésor s’engage dans une opération financièrement lourde en décidant d’acquérir près de 80% d’AIG avec un prêt-relais du FED de 80 milliards de Dollars. C’est bien à une nationalisation en bonne et due forme que l’on assiste, financée par de la création monétaire.

La décision de Paulson et Bernanke est unique dans l’histoire des Etats-Unis depuis la contre-révolution conservatrice de Reagan. Plus unique encore est qu’un tel acte ne rétablisse pas la confiance. Bien au contraire. La journée du mercredi 17 est désastreuse. Les Banques Centrales doivent alors faire donner les réserves. Le FED promet 180 milliards de Dollars, la BCE, 110, la Banque du Japon, 6016. C’est désormais au Trésor de prêter au FED17.

Reprenons la métaphore militaire ; sentant le front craquer, Paulson et Bernanke ont lancé une contre-attaque importante, mais ils n’ont ni inversé le rapport des forces, ni rétabli la confiance aux seins de leurs troupes. Le sauvetage de AIG, c’est Abbeville fin mai 40 : un succès tactique mais qui ne change en rien la situation stratégique. Dans la nuit du mercredi 17 au jeudi 18 septembre alors que tout le monde s’attend à ce qu’une telle injection de liquidités provoque une forte réaction positive des marchés c’est l’inverse qui se produit ! Le LIBOR à 3 mois monte à un niveau inconnu depuis le krach d’octobre 198718. Mais il y a encore plus grave : pour la première fois des doutes se font jour sur la dette souveraine américaine. Le coût des CDS assurant des Bons du Trésor américain devient désormais très sensiblement supérieur à ceux assurant la dette japonaise.

La crise d’autorité est totale et la panique menace. Il est alors clair que la stratégie adoptée par Paulson et Bernanke au printemps 2008 a atteint ses limites. Ces derniers décident, enfin, de changer radicalement de stratégie et de s’engager dans la seule voie qui reste possible : la constitution d’une gigantesque « caisse de défaisance » dotée de 700 milliards de Dollars qui absorbera les mauvais actifs détenus dans le système bancaire et chez les assureurs américains19. L’ancien économiste en chef du FMI, K. Rogoff, avance quant à lui une estimation des montants nécessaires comprise entre 1000 et 2000 milliards de Dollars20 L’autorité des marchés financiers de Londres décide d’interdire provisoirement les ventes à découvert (short selling) un mouvement imité dans la nuit par la SEC de Wall Street21, qui fournit alors une liste de 800 sociétés concernées par cette interdiction22. Rapidement, on assiste à une course effrénée des grandes sociétés américaines pour figurer sur cette liste, qui constitue une garantie contre l’action des spéculateurs23. Cette mesure sera reprise par les autorités de surveillance des marchés financiers en Australie, Irlande, Suisse et France dans les heures qui suivront.

-

Jours de chaos

La réaction des marchés au Plan Paulson est spectaculaire. La hausse se propage de Tokyo à Wall Street, avec l’aide des États qui, en Chine et en Russie, donnent de sérieux coups de pouce sur leurs propres marchés24. Si des survivants du monétarisme le plus recuit hurlent au « socialisme »25, cette décision semble être le choc que les opérateurs financiers attendaient, du moins en apparence…

La crise n’est pourtant pas finie. Le dimanche 21 septembre est le jour pour Goldman Sachs et Morgan Stanley de changer de statut afin de devenir des « Bank Holding Companies »26. Cette décision, qui met fin à leur existence en tant que banques d’investissement indépendantes, a été dictée par la nécessité pour ces deux banques de pouvoir avoir recours aux lignes de crédit ouvertes par le FED. Venant après la faillite de Lehman Brothers et le rachat de Merrill Lynch, cette décision clôt une époque, celle où Wall Street était dominé par les grandes banques d’investissement, réputées faire la pluie et le beau temps sur le marché. De ces dernières, il ne reste plus désormais que J.P. Morgan. Plus important, la décision de Paulson ne met pas fin à la crise de crédibilité que connaissent les autorités américaines. Une analyse de la décision montre que si elle traduit bien un changement de stratégie et la reconnaissance tardive du caractère structurel de la dégradation des créances, les mécanismes décisionnels sont de plus en plus chaotiques. Paulson ne prévient le Congrès, dont il a pourtant désespérément besoin pour son plan, que très tardivement, et sous la forme d’une note des plus succinctes. Le plan initial revient à un chèque en blanc et aucun mécanisme de contrôle ni de supervision n’est inclus. Paulson semble croire qu’en tant que « grand banquier » (il fut le Président de Goldman Sachs) sa compétence technique lui confère une légitimité indiscutable. Il se trompe ; les hésitations et revirements des jours précédents ont affecté sa crédibilité27. De plus, la carte de la compétence technique n’est pas légitime dès lors que l’on voit bien que le problème à régler est d’ordre stratégique ; la décision de Paulson soulève alors la comparaison avec les modes de décision de l’administration Bush à propos de l’Irak28.

Le plan lui-même soulève des questions. Si l’État propose un prix trop bas pour racheter les créances douteuses, les banques refuseront de vendre. Si le prix est élevé, c’est une subvention aux banques par l’argent du contribuable. De nombreux économistes ont souligné les imperfections de ce plan qui est très impopulaire. Le Président du Joint Economic Committee, le Sénateur (D) Schumer indique ainsi lors de l’audition de Bernanke que les 3 priorités du plan doivent être les intérêts des contribuables, ceux des propriétaires hypothéqués et le renforcement du contrôle29. Le plan Paulson est ainsi attaqué sur sa gauche (manque de contrôle sur les banques, pas de protection pour les ménages) comme sur sa droite (mesure trop interventionniste, risque d’accroissement de la pression fiscale). Pourtant, le 24 septembre, à la suite de l’audition de Bernanke au Sénat, Paulson accepte la plupart des demandes de la majorité démocrate au Congrès. Un consensus semble se dessiner. Il va cependant éclater le lendemain.

Le jeudi 25 septembre, le Président George W. Bush doit recevoir les représentants de la Majorité et de la Minorité au Congrès en compagnie des deux candidats à l’élection du 4 novembre, Obama et McCain. À 16h tout le monde espère un accord rapide. Or, dès le début de la réunion, le chef de la minorité Républicaine à la Chambre, John A. Boehner (R., Ohio) déclare que son groupe ne saurait soutenir l’accord. Il demande un nouveau plan fondé sur une assurance mutuelle des banques et un engagement plus faible de l’Etat. Choqué de ce revirement, Paulson demande à John McCain d’intervenir auprès des dirigeants Républicains de la Chambre et du Sénat, mais ce dernier le refuse. La réunion de la Maison-Blanche s’achève dans la confusion la plus extrême. On voit alors Paulson faire mine de s’agenouiller devant la Présidente de la Chambre Nancy Pelosi (D) pour la supplier de maintenir l’appui des Démocrates à son plan30. En fait, la minorité Républicaine voudrait que le plan soit voté, mais uniquement par les Démocrates, qui quant à eux refusent de porter seuls la responsabilité d’une mesure aux conséquences très lourdes et élaborées par une administration Républicaine…

Une ultime tentative d’accord durant la nuit du 25 au 26 septembre va échouer. Le vendredi matin le plan Paulson est toujours dans les limbes alors que Washington Mutual, techniquement en faillite, doit être fermée et mise sous la garantie publique avant de re-ouvrir le vendredi. Cette banque, qui détient pour 188 milliards de dépôts de sa clientèle, sera reprise pour 1,9 milliard par la banque J.P. Morgan Chase afin d’éviter toute panique31. Il s’agit de la plus grosse faillite bancaire de l’histoire aux Etats-Unis. Elle menace directement d’engager le processus du risque systémique en poussant en première ligne Wachovia32, une autre très grande banque considérablement fragilisée par ses pertes sur les « subprime », et en déstabilisant des banques européennes comme la Fortis belgo-hollandaise (qui devra être soutenue à hauteur de 11 milliards d’Euros) Bradford&Bingley en Grande-Bretagne et Hypo Real-Estate AG en Allemagne33, Le chaos décisionnel a un coût, qui s’exprime d’abord par une divergence brutale des anticipations, puis par une détérioration subjective des créances.

En apparence, le plan Paulson a été pris en otage par des manœuvres pré-electorales. Cependant si les chefs républicains du Congrès ont pu agir ainsi sans risque de suicide politique c’est aussi parce qu’une extrême confusion entoure la stratégie à mettre en œuvre pour faire face à la crise. Cette confusion est en partie le produit d’éléments idéologiques. Le « tout marché » a du mal à mourir dans les têtes et les visions de la crise restent superficielles à des fins auto-justificatrices. On le voit dans le discours tenu par divers responsables politiques. Aux Etats-Unis John McCain, qui s’est illustré durant cette semaine par un mémorable « les fondamentaux de l’économie américaine sont sains » concentre désormais ses critiques sur le « Big Business » et le « Big Government » et développe une ligne ouvertement populiste34. Aussi, en France, le Premier Ministre François Fillon va-t-il depuis Rome dénoncer le « dévoiement de la finance » comme l’une des causes de cette crise35, position qui sera reprise par le Président Sarkozy dans son discours de Toulon du jeudi 25.

Dans la ligne de défense qui se met en place, la crise est le produit de quelques irresponsables et d’une insuffisance de réglementations qui a permis le développement de pratiques peu transparentes. Le système n’a pas failli, même si certains de ses membres sont coupables. Qui a travaillé sur le système soviétique connaît bien la logique autistique d’un tel discours.

Au-delà des justifications, le chaos décisionnel aux Etats-Unis indique qu’une nouvelle étape dans la crise est en train d’être franchie. La combinaison d’une perte de crédibilité des décideurs, initiée avec la décision de laisser Lehman Brothers aller à la faillite, et de la nécessité de devoir changer à chaud de stratégie, créé un contexte où les préférences pour une solution collective passent au second plan derrière le sauve-qui-peut personnel. C’est ce que l’on constate dans toutes les défaites. Là aussi, un petit détour par l’histoire militaire s’avère éclairant.

Le 1er mars 1942 le commandement allié formé pour défendre l’Insulinde face aux forces japonaises éclata sous l’impact des succès remportés par la Marine japonaise. La crise de stratégie (défense linéaire ou non) et la crise de crédibilité des décideurs (l’Amiral Helfrich) eurent raisons des intérêts communs qui pourtant liaient les forces australiennes, Britanniques, Néerlandaises et Américaines36.

Le discours classique, tenu par les économistes orthodoxes ou hétérodoxes, sur la prégnance des « biens publics » est ici confronté à son incohérence microéconomique. Il suppose en effet que les biens publics (ici la stabilité du système financier) existent à la fois objectivement et subjectivement, parce que la subjectivité des acteurs est supposée construite sur la base de préférences stabilisées et autonomes vis-à-vis du contexte. Que cette supposition s’avère fausse, comme le montre les travaux de Tversky, Kahneman, Lichthenstein et Slovic, et il faut admettre que seuls certains contextes permettent aux biens publics objectivement identifiables de se constituer en une représentation subjective de ces biens publics. Si ce contexte n’existe pas, et si domine un contexte qui induit une forte instabilité des échelles de préférence, alors aucune rationalité collective n’émerge de l’addition des rationalités individuelles, si ce n’est par défaut. La crise induit, dans son processus événementiel, les fondements de son propre approfondissement au-delà même de ce que pouvait identifier une analyse des déterminants de moyen et long terme. Si les comportements des individus ne sont pas déterminés par le simple individu mais par le contexte dans lequel ce dernier se meut, ces comportements acquièrent une volatilité qui transforme radicalement le fonctionnement des institutions. C’est pourquoi il ne peut y avoir d’analyse d’une crise qui fasse l’impasse sur son niveau événementiel, ce qui justifie un adossement à l’étude de l’Art de la Guerre37, et c’est pourquoi une théorie réaliste de l’économie se doit d’être fondée sur une théorie de la décision individuelle qui ne soit pas un individualisme méthodologique.

-

Crise financière ou crise de mode de croissance ?

Il faut cependant revenir sur les origines de la crise. Pointer du doigt certaines pratiques des banques et des opérateurs de marché est un peu court. D’autant plus que la déréglementation vient de loin, et a été en partie accomplie par une administration Démocrate, sous Clinton. Les dérives actuelles de la finance sont le produit de la crise d’un mode d’accumulation, le neo-libéralisme américain, qui prétend développer une économie capitaliste en comprimant toujours plus les salaires et en conduisant une fraction toujours plus grande de la population de la paupérisation relative à la paupérisation absolue.

Aux Etats-Unis, entre 2000 et 2007, le revenu moyen s’est accru d’environ 2,5% par an, quand le revenu du salarié médian n’a progressé que de 0,1%38. Le revenu réel du ménage médian a quant à lui baissé durant cette période, alors que le coût des assurances de santé a fortement augmenté (+68% de 2000 à 2007) ainsi que celui des frais d’éducation (+46%)39. La proportion des habitants sans couverture pour les frais de santé est passée de 13,9% à 15,6% entre 2000 et 200740 Ce mode d’accumulation se met en place sous l’effet du libre-échange41. Même Paul Krugman reconnaît aujourd’hui le rôle du libre-échange dans le processus de déflation salariale42. Dans ces conditions, seul l’endettement a permis aux classes moyennes de maintenir leur niveau de vie. Il prend alors la forme du crédit hypothécaire qui devient un instrument de crédit global, se substituant en partie aux formes traditionnelles de crédit à la consommation grâce au Home Equity Extraction et aux crédits renouvelables ainsi engendrés (Home Equity Line Of Credit ou HELOC). Le Home Equity Extraction, qui ne représentait que 0,4% des dépenses de consommation des ménages entre 1990 et 1999 avait dépassé les 4% en 2006.

Sans cet apport, la consommation n’aurait pratiquement pas augmenté en termes réels entre 2002 et 2007, et les Etats-Unis auraient connu une croissance qui n’aurait pas dépassé les 1% par an. Ceci permet de comprendre nécessité fonctionnelle de la montée explosive de l’endettement des ménages américains, qui représente aujourd’hui 93% du PIB (dont 77% du PIB pour le seul endettement hypothécaire). L’appréciation des actifs, biens immobiliers (+52% de 2003 à 2006) mais aussi actions et obligations, a produit un effet de richesse positif qui a conduit les ménages à diminuer leur effort d’épargne, ce que l’on constate en parallèle avec l’explosion de l’endettement. Il y a une forte cohérence dans le schéma de développement marqué par le basculement vers le libre-échange et la compression des revenus salariaux, une fiscalité favorisant les profits et les revenus de la rente financière, et l’explosion de l’endettement conduisant à une forte concurrence au sein de la finance et à des pressions constantes pour libéraliser cette dernière. Si la déréglementation financière était nécessaire à l’extension du crédit, elle aussi pris une dimension purement idéologique en bien des points. Le néolibéralisme dans les têtes a permis son extension dans les structures de l’économie.

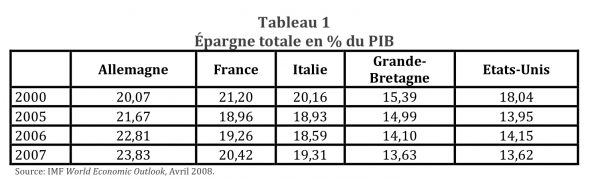

Ce schéma se différencie des autres modèles de capitalisme par des différences significatives du taux d’épargne global.

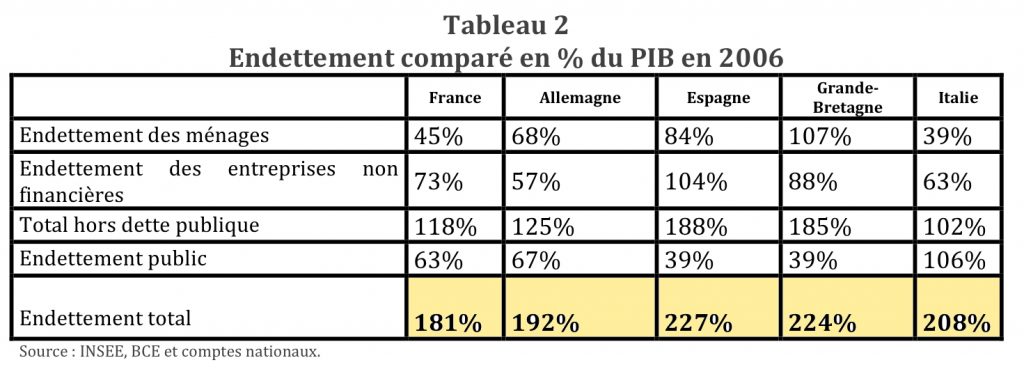

On discerne nettement la différence au sein des pays « occidentaux » avec l’opposition entre un capitalisme « continental » et un capitalisme « atlantique » (Etats-Unis et Grande-Bretagne). Une comparaison avec les pays d’Asie ferait apparaître une troisième catégorie avec des taux d’endettements de 30% à 40%. Dans les pays issus du système soviétique, le taux d’épargne apparaît intermédiaire entre le modèle « continental » et le modèle « asiatique ». Si l’on considère les évolutions d’un point de vue systémique, on voit ainsi au sein d’un capitalisme réputé homogène comme le capitalisme européen, s’affirmer des divergences majeures dans la structure d’endettement qui sont la contrepartie des différences dans le taux d’épargne. Il y a deux modèles assez distincts, ceux des pays où l’endettement des ménages et des entreprises est fort mais celui de l’État réduit, et ceux, pour l’instant encore peu touchés par le tournant néo-libéral, où l’endettement public est élevé mais l’endettement des ménages et des entreprises bien plus faible.

Au total, le plus endetté n’est pas celui qu’on croit, contrairement aux affirmations de notre Premier Ministre43. Il y a donc un « modèle » américain, qui s’étend en Europe à travers ses clones que sont la Grande-Bretagne, où la politique de Tony Blair a contribué à la fragilisation des salariés44, et en Espagne. Aux Etats-Unis, les conditions d’endettement des ménages se sont ainsi fortement dégradées, ce que la multiplication des contrats à taux variables et ajustables (les ARM), a aggravé. Aux Etats-Unis, ces contrats qui représentaient 73,8% des nouveaux contrats en 2001 atteignaient 91,3% en 200645. L’explosion du volume des « subprime » au sein des émissions d’hypothèques est saisissante. On est ainsi passé d’environ 4,8% des hypothèques émises dans une année en 1994 à 20% en 2006. Elle correspond aussi à ce besoin d’endettement qui est la seule soupape laissée à la consommation dans ce modèle.

La « folie hypothécaire » n’est une « manie », au sens des grandes spéculations historiques, qu’en apparence. Il y a de la méthode et surtout du système dans cette folie. Quand on comprime les revenus salariaux pour toujours plus de profits mais que l’on veut maintenir la demande solvable pour ne pas se casser le cou dans une crise de surproduction, l’emballement de la machine à crédit au-delà de toute borne prudentielle – au point où l’on en arrive à parler de prêt « prédateurs »46 – est logique. Si la crise financière actuelle résulte d’une circulation de mauvaises créances, la qualité de ces dernières évolue avec l’approfondissement des politiques macro-économiques qui leur ont donné naissance. Des créances hier acceptables deviennent aujourd’hui potentiellement dangereuses.

La complexification des procédures de la « finance structurée » a ajouté un voile d’opacité sur cette circulation des créances47. Mais il faut avoir l’honnêteté de dire qu’une meilleure réglementation n’aurait certainement pas résisté à la pression concurrentielle du système, une fois l’endettement des ménages devenu le seul pilier de la croissance. Dans une logique de long terme, l’origine de la crise financière n’est pas à chercher dans la finance mais dans des modes de répartition, d’ouverture à la concurrence internationale, et des procédures de déréglementation – sociales, financières, industrielles – qui caractérisent un modèle particulier de capitalisme, que l’on peut caractériser par ses pathologies dans le domaine macroéconomique, institutionnel et idéologique. Le néo-libéralisme est une totalité qui fait système.

Ceci se vérifie dans le mécanisme de rétroaction qui se met en place entre les effets dans l’économie réelle, induits par la crise financière et une nouvelle étape de cette dernière.

Aux Etats-Unis, les banques, fragilisées par l’accumulation de mauvaises dettes issues de l’immobilier, ont brutalement réduit les crédits : c’est l’effet credit-crunch. L’éclatement de la bulle immobilière a alors entraîné une forte baisse des prix de l’immobilier (-15% de juin 2007 à juin 2008 et -25% d’ici juin 200948) réduisant drastiquement le Home Equity Extraction. Ceci conduit à une baisse sensible de la demande solvable. Les achats de biens de consommation durables ont ainsi chuté de 4,5% en août 2008.

La baisse de la valeur du patrimoine des ménages, liée aux prix de l’immobilier et à la chute des marchés financiers, induit un effet de richesse négatif déprimant la demande solvable. Les entreprises, quant à elles, sont prises dans l’étau d’un crédit de plus en plus difficile à obtenir et de la destruction d’une partie de leur fonds de roulement, placé en titres et victime de la chute des marchés financiers de ces dernières semaines. La crise devient cumulative avec la montée du taux de chômage passé de 4,5% à 6,1% de la population active en 12 mois. Les revenus salariaux sont les premiers touchés et la solvabilité des ménages se détériore encore plus faisant retour sur les banques qui voient les impayés s’accumuler sur les cartes de crédit et dans les formes traditionnelles du crédit à la consommation (le crédit à l’achat des automobiles en particulier).

La dégradation de la solvabilité des ménages et des entreprises détériore toujours plus la qualité des créances. C’est pourquoi la principale cause d’opacité quant à la qualité des dettes n’est pas l’absence de réglementation ou des normes comptables inadéquates. C’est le processus de la crise lui-même qui produit de manière endogène un doute croissant sur la valeur des dettes, car la contrepartie de ces dernières n’était autre que la croissance, et celle-ci – parce que fondée presque exclusivement sur le Home Equity Extraction depuis 2004 – ne pouvait être soutenue.

La caisse de défaisance doit éponger une partie de cette incertitude, mais bien prétentieux celui qui peut dire aujourd’hui quel sera le coût final. Le chiffre de 700 milliards de Dollars avancé par Henry Paulson correspond au mieux – si ce n’est pas une simple évaluation au doigt mouillé – à une évaluation statique. Compte tenu du rythme de la dégradation de la situation économique aux Etats-Unis il est inévitable que ce chiffre s’accroisse dans les mois à venir. Si l’exemple de l’autre crise traumatique du système financier américain, la crise des Saving and Loans de 1990-1991, peut nous apprendre quelque chose, c’est bien qu’il existe un écart considérable entre les estimations initiales de l’effort que l’Etat devra consentir et le chiffre final49. Cette crise n’est pas un simple cycle, un moment banal de difficultés passagères comme l’ont prétendus nombre d’économistes soi-disant avisés, tel Alan Greenspan50, avant de se contredire et de qualifier la crise de « plus importante depuis un siècle ». Cette crise est bien structurelle. Elle correspond à un moment que la théorie régulationniste qualifie de « grande crise », soit la rupture d’un ensemble ayant acquis une cohérence dynamique. L’un des enjeux de cette crise sera donc, bien au-delà de réglementations techniques, de s’attaquer aux fondements du néo-libéralisme.

-

Les nouveaux fronts

Au stade actuel de la crise, il est clair que dans les semaines à venir d’autres fronts vont s’ouvrir. Le premier, et le plus évident, concerne la valeur du Dollar US et l’émergence d’un possible doute affectant la dette souveraine et assimilée des Etats-Unis. Ceci dépend en partie des conditions dans lesquelles le Plan Paulson finira par être adopté après les péripéties des derniers jours. Non seulement le retard dans l’adoption du plan en accroîtra le coût final, mais il est possible que pour qu’il devienne acceptable à la Chambre des représentants, on soit obliger d’y ajouter des clauses nouvelles qui entraîneront des coûts supplémentaires. Il est donc évident que le déficit budgétaire américain va se gonfler dans des proportions considérables dans les mois à venir, ce qui risque d’entraîner mécaniquement le Dollar à la baisse51. Les analystes de Barclays Plc. considèrent ainsi que l’application du Plan Paulson pourrait faire tomber le dollar à 1,57 contre 1 Euro52.

L’inquiétude des grands fonds privés, mais aussi publics, qui en Asie, au Moyen-Orient et en Russie continuent de détenir des quantités considérables de titres publics et para-publics américains quant à la dette américaine sera ici un élément capital. Si, pour l’instant, les Bons du Trésor sont un refuge face à l’effondrement des Bourses à travers le monde, ceci ne préjuge en rien de la situation qui se développera dans les mois à venir. Le risque d’un effondrement du Dollar pourrait susciter une réaction concertée des Banques Centrales du G7. Mais on peut se demander si ce pourrait être suffisant. Pour être réellement efficace, une telle intervention devrait associer Chinois et Russes, dont les moyens financiers sont importants et l’exposition au risque Dollar significative. Ceci semble cependant peu probable dans l’immédiat. Une intervention au niveau du seul G7 serait naturellement limitée, et pourrait engendrer plus de volatilité que de stabilité, perturbant encore plus les anticipations des gestionnaires des grands fonds d’investissement et érodant la crédibilité des gouvernements.

Des différents politiques et stratégiques peuvent avoir des conséquences économiques et financières incalculables. Comme l’a indiqué le Ministre des Finances allemand, c’est l’hégémonie financière des Etats-Unis qui est aujourd’hui en cause et non simplement le mode de croissance et le régime d’accumulation particulier du néo-libéralisme. Les conséquences stratégiques au sens le plus large (incluant la dimension militaire en Irak et en Afghanistan) risquent d’être considérables. Or, toute perte de crédibilité politique et stratégique des Etats-Unis fait retour sur leur crédibilité financière. La généralisation de la crise, le fait qu’elle se déploie aujourd’hui depuis des éléments inscrits dans le temps long comme l’hégémonie financière jusqu’à des éléments du temps court (la crise décisionnelle), laisse à penser que le mode de régulation dit « patrimonial » qui se prétendait le successeur du mode « fordiste » est aujourd’hui en état d’incohérence systémique.

Un deuxième front se profile, c’est celui des mécanismes d’extension de la crise en Europe. Les économies européennes ne constituent plus un ensemble relativement cohérent à l’échelle des modèles d’accumulation. L’émergence de « clones » du modèle américain, y compris au sein de la zone Euro (l’Espagne) souligne l’hétérogénéité systémique de la zone, que soulignaient déjà des études économétriques53. L’existence d’un processus de dé-corrélation par rapport aux dynamiques du « noyau » de l’UE chez les « nouveaux entrants » doit aussi être pris en compte54. La violence du choc qui se prépare risque de porter cette hétérogénéité à son comble et de rendre inopérants les mécanismes de coopération institutionnelle et d’intégration. Ces derniers, en raison même de cette incohérence systémique, risquent de se transformer en vecteurs de la crise55.

Le troisième front, bien sur, est celui de la théorie. La crise actuelle valide un certain nombre de points clés de l’analyse régulationniste. En même temps, elle en souligne l’inachèvement, et en particulier le manque criant d’une théorie microéconomique hétérodoxe fondée sur une approche des déterminants collectifs de la subjectivité individuelle. Une telle théorie, qui permettrait de dépasser des notions comme l’aléa moral ou la relation d’agence qui sont méthodologiquement incohérentes, rendrait possible une analyse globale des institutions et de leurs effets sur l’ensemble du spectre des niveaux d’observations (du micro au macro en passant par le meso) et sur l’ensemble des temporalités.

Notes du texte de l’article

1 Déclaration du Ministre des Finances de l’Allemagne Peer Steinbruek devant le Bundestag jeudi 25 septembre. Voir W.L. Watts, « U.S. losing financial superpower status » in Market Watch,

2 Dans un article publié en mai 2008, consolidant des présentations faites dès décembre 2007 l’auteur avait souligné qu’une garantie gouvernementale à Fannie Mae et Freddie Mac était inévitable et que la création d’une caisse de défaisance pour les banques indispensables. Voir J. Sapir, “Global finance in crisis” in real-world economics review, issue n° 46, 18 May 2008, http://www.paecon.net/PAEReview/issue46/Sapir46.pdf

Le texte d’origine, présenté à Vologda en décembre 2007, au Conseil des Professeurs de la Moskovskaya Shkola Ekonomiki à Moscou et enfin au Russia Forum organisé par Troïka-Dialog les 30 et 31 janvier 2008, peut être consulté : CEMI Document de Travail n° 13, J. Sapir, “Global Finance in Crisis and implications for Russia. Dynamics, risks and opportunities » à http://cemi.ehess.fr/document.php?id=981.

3 Voir le classique M. van Creveld, Command in War, Harvard University Press, Cambridge, Ma, 1985.

4 Voir J. Sapir, Quelle économie pour le XXIe Siècle, Odile Jacob, Paris, 2005.

5 Freddie Mac signifiant Federal Home Loan Mortgage Corporation et Fannie Mae signifiant Federal National Mortgage Association. Ces deux institutions avaient garanti pour 50% des hypothèques émises aux Etats-Unis ou 6 000 milliards de dollars, et elles sont les principales émettrices des obligations dites Agencies ayant de facto une garantie d’État.

6 « Decisive inaction », Financial Times, 11 septembre 2008.

7 On trouvera une discussion des possibles motivations de Paulson et Bernanke dans une version antérieure de ce texte. J. Sapir, « 7 jours qui ébranlèrent la finance », posté le 22 septembre 2008 sur EHESS, Actualités de la Recherche en Histoire Visuelle à :

http://www.arhv.lhivic.org/index.php/2008/09/22/816-sept-jours-qui-ebranlerent-la-finance

8 « Statement of Ben S. Bernanke Chairman, Board of Governors of the Federal Reserve System, before the Joint Economic Committee,United State Congress », 24 septembre 2008, Washington DC.

9 Idem, p.3.

10 A. Barr et J. Spence, « AIG reportedly seeks $40 billion loan from Fed », in Market Watch, 15/09/2008, 07h56 a.m.

11 « Statement of Ben S. Bernanke Chairman, Board of Governors… », op.cit., p. 2.

12 A. Barr, “Bear Stearns gets help from Fed, J.P. Morgan”, Market Watch, March 14th, 2008, 11.24 a.m. EDT.

13 Voir M. van Creveld, Command in War, op.cit., pp. 216-226.

14 Idem, p. 221.

15 D. Kruger, « Treasuries show Paulson ‘Bazooka’ misfire ; Bonds Gain (update 2) », sur Bloomberg.com, , 15 septembre 2008.

16 W. L. Watts, “Central banks aim to boost liquidity », sur Market Watch, 18/09/2008,

17 G. Robb, “Treasury to provide cash to Fed for liquidity moves », Market Watch, 17/09/2008,

18 L. Twaronite, “Three-month Libor marks biggest jump in nine years -TED spread widens to level not seen since Black Monday 1987 », Market Watch, 17/09/2008,

19 La nouvelle est suggérée le 18 vers 20h30 à Washington par la porte-parole du Trésor Mme Brookly McLaughlin. Voir R. Schroeder, « US., Congress leaders plan financial fix » sur Market Watch, le 18/09/2009, 21h09 (09h09 pm).

20 K. Rogoff, « America will need a $1,000bn bail-out », in Financial Times, 18 septembre 2008.

21 S. Kennedy, « SEC bans short selling hundreds of financial stocks. Regulator says ban is needed to protect market integrity; banking stocks soar » sur Market Watch, le 19/09/2008,

22 La liste est consultable sur : http://www.marketwatch.com/News/Story/list-us-companies-whose-shares/story.aspx?guid=%7B2A9A51F5%2D621E%2D47F8%2D81DA%2DD0E8811E4D12%7D

23 Alistair Barr « Companies try to scramble aboard SEC lifeboat. GE, CIT ask to be on list of stocks that can’t be shorted, Amex may ask too » sur MarketWatch 19/09/2008

24 Le gouvernement russe a engagé 20 milliards de dollars pour soutenir les cours provoquant une hausse brutale (+30%). Le gouvernement chinois a lui aussi soutenu les banques et suspendu la taxe frappant les achats d’actions par les banques. L’indice de la Bourse de Shanghai est alors monté de +9%.

25 Alan Meltzer qualifie la décision de Paulson et Bernanke de « Social-democratie à son pire niveau ». Voir S. Lanman, « Paulson Bailout Plan Is Either `Worst’ Approach or `Giant Step », Bloomberg.com, 19/09/2008,

http://www.bloomberg.com/apps/news?pid=newsarchive&sid=aIpE3XaHDNwA

26 R. Shroeder, « Goldman, Morgan to become holding companies. Companies get access to Fed lending in exchange for oversight », Market Watch, 21/09/2008.

27 Dean Baker, le co-directeur du Center for Economic and Policy Research de Washington indique ainsi « Secretary Paulson never seemed to grasp the seriousness of the situation. Until just last week, he consistently told us there was no need for massive intervention in the mortgage Crisis », CEPR Press release, 23 Septembre 2008, Washington DC.

28 Voir : G. Robb, « Capital report : Echoes of Iraq in Bush handling of mortgage crisis » in Market Watch, 23 Septembre 2008,

29 Ou THO pour Taxpayers-Homeowners-Oversight. Voir Statement of Charles E. Schumer – Hearing onthe Economic Outlook, 24 septembre 2008, US-JEC, Washington DC.

30 D. M. Herszenhorn, C. Hulse et S. G. Stolberg, « Talks Implode During a Day of Chaos; Fate of Bailout Plan Remains Unresolved » New York Times, 26 September 2008, p. A1,

http://www.nytimes.com/2008/09/26/business/26bailout.html?_r=1&em=&oref=slogin&pagewanted=all

31 J. Letzing, « WaMu goes under, sold to J.P. Morgan Chase », in MarketWatch, 26 Septembre 2008,

32 A. Levy et E Hester, « JPMorgan Buys WaMu Deposits as Regulators Seize Failed Thrift », Bloomberg.com, 26 septembre 2008,

http://www.bloomberg.com/apps/news?pid=20601087&sid=aWxliUXHsOoA&refer=home

33 S. Kennedy, « European Lenders Get Bailouts as U.S. Crisis Spreads » 29 septembre 2008, Bloomberg.com,

http://www.bloomberg.com/apps/news?pid=20601087&sid=an37HatMCc4s&refer=home

34 Voir l’éditorial du New York Times du 24 septembre, « Absence of Leadership »,

http://www.nytimes.com/2008/09/25/opinion/25thu1.html?em

35 « Aux Etats-Unis, les acteurs financiers ont une sérieuse responsabilité dans ce qu’il faut bien appeler un dévoiement du capitalisme, qui nous touche aujourd’hui tous. Certains se sont laissés totalement emporter par les performances extravagantes de produits financiers complexes et totalement opaques », Discours de François Fillon à l’université d’été PPE-DE – Fiuggi – jeudi 18 septembre 2008

36 S.E. Morison, History of the United States Naval Operations in World War II – Vol.III – The Rising Sun in the Pacific, Little, Brown & Co., Boston, 1988, pp. 375 et s.

37 J. Sapir, « Agir dans l’incertain : de l’économie au militaire, la nécessité d’une théorie subjectiviste de l’acteur », in Inflexion – Civils et militaires : pouvoir dire, La Documentation française, n°7, octobre-décembre 2007, pp. 187-203.

38 US Congress, State Median Wages and Unemployment rates, prepared by the Joint Economic Committee, Juin 2008

39 US Congress, Joint Economic Committee Memo, Juin 2008.

40 US Congress, Joint Economic Committee, Number of Uninsured Americans is 7.2 million higher than when President Bush took office, 26 août 2008, consultable sur www.jec.senate.gov .

41 J. Bivens, « Globalization, American Wages, and Inequality », Economic Policy Institute Working Paper, 6 Septembre 2007, Washington DC.

42 P. Krugman, Trade and Inequality, revisited, 15 juin 2007, http://www.voxeu.org/index.php?q=node/261

43 Voir F. Fillon, Point presse sur la situation économique 18/08/2008.

44 M. Brewer, A. Goodman J. Shaw and L. Sibieta, Poverty and Inequality in Britain: 2006, Institute for Fiscal Studies, London, 2005. Voir aussi W. Paxton and M. Dixon, The State of the Nation: An Audit of Injustice in UK, Institute for Public Policy Research, London, 2004.

45 JEC, The Subprime lending crisis – The economic impact on Wealth, Property Values and Tax Revenues, and How We Got There, US Congress, Joint Economic Committee, Report and Recommendations by the Majority Staff of the Joint Economic Committee, US-GPO, October 2007 table 10, p.21

46 Sur le débat autour des « predatory lending practice » aux Etats-Unis, voir W. Li and K. Ernst, Do state predatory home lending laws work? Center for Responsible Lending working paper, 2006; R. Bostic et al., State and Local Anti-Predatory Lending Laws: The Effect of Legal Enforcement Mechanisms, Center for Responsible Lending Working Paper, Aug. 7, 2007, http://ssrn.com/abstract+1005423.

47 A. B. Ashcraft and T. Schuermann, “Understanding the Securitization of Subprime Mortgage Credit”, FIC Working Paper n° 07-43, Wharton Financial Institutions Center, Philadelphia, Pa., 2007.

48 Standard & Poor’s, Case-Shiller Index.

49 T. Curry and L. Shibut, “The Cost of the Savings and Loan Crisis: truth and Consequences” in FDIC Banking Review, décembre 2000, pp. 26-35, téléchargeable sur:

http://www.fdic.gov/bank/analytical/banking/2000dec/brv

50 A. Greenspan, « The Roots of the Mortgage Crisis », The Wall Street Journal, December 12th, 2007. Notons que J.C. Trichet défendit à la même époque une sottise similaire et affirmant cycles et crises étaient un moment inévitable des économies capitalistes, oubliant ainsi la période allant de 1945 à 1985.

51 J. Sapir, « How deep the US Dollar could go ? » in real-world economics review, issue n°. 48, octobre 2008, à paraitre.

52 Ye Xie, « Dollar Intervention Risk `Meaningful’ on Volatility » Bloomberg.com, 29 septembre 2008,

http://www.bloomberg.com/apps/news?pid=20601087&sid=a.bfBX1EE59Q&refer=home

53 I. Angeloni and M. Ehrmann, “Euro Aera Inflation Differentials”, The B.E. Journal of Macroeconomics, Vol. 7: Issue 1/2007, Article 24, p. 31. Available at: http://www.bepress.com/bejm/vol7/iss1/art24 , J. Gali, M. Gertler and D. Lopez-Salido, “European Inflation Dynamics” in European Economic Review, Vol. 45, n°7/2001, pp. 1237-1270.

54 C. de Lucia, “Où en est la convergence des économies de la zone Euro?” in Conjoncture Paribas, n°3/2008, mars, pp. 3-21

55 J. Sapir, « La Crise de l’Euro : erreurs et impasses de l’Européisme » in Perspectives Républicaines, n°2, Juin 2006, pp. 69-84.

Notes de l’introduction

[1] Sapir J., « Vozmozhnosti i Riski ‘Gavani Stabil’nosti’ » [Possibilités et risques d’un « havre de stabilité »] in Rossija v Global’noj Politike, n°2/2008, mars-avril. Consultable aussi sur le site, http://www.globalaffairs.ru/numbers31/9482.html

[2] Il s’agit de « Sept jours qui ébranlèrent la finance », publié le 22 septembre 2008, http://www.arhv.lhivic.org/index.php/2008/09/22/816-sept-jours-qui-ebranlerent-la-finance et de « Trop peu, trop tard : les aventure du plan Paulson », publié le 6 octobre 2008, http://www.arhv.lhivic.org/index.php/2008/10/06/833-trop-peu-trop-tard

[3] Sapir J., « The social roots of the financial crisis : implications for Europe » in C. Degryze, (ed), Social Developments in the European Union : 2008, ETUI, Bruxelles, 2009 ou « L’illusion prudentielle » (Ch. 8) in C. Walter (sous la direction de) Nouvelles normes financières – S’organiser face à la crise, Paris-Berlin-Heidelberg-New York, Springer-Verlag France, mai 2010, pp. 161-188..

[4] Sapir J., “Global finance in crisis”, in Real-world economics review, issue no. 46, 20 Mai 2008, pp. 82-101,

http://www.paecon.net/PAEReview/issue46/Sapir46.pdf

[5] Sapir J., « From Financial Crisis to Turning Point. How the US ‘Subprime Crisis’ turned into a worldwide One and Will Change the World Economy » in Internationale Politik und Gesellschaft, n°1/2009, pp. 27-44.

[6] Sapir J., « Krizis XXI Veka » La crise du XXIè siècle in Mir Peremen, n°3/2009, pp. 8-22 et en 2010, « Rossija i mirovoj krizis » [La Russie et la crise mondiale], in Yekonomitcheskie i Sotsial’nye Peremeny [Les Changements Sociaux et Économiques] revue de l’Académie des Sciences de Russie, vol. 4, n°12, 2010, pp. 24-47.

[7] Sapir J., « Une décade prodigieuse. La crise financière entre temps court et temps long », Revue de la régulation [En ligne], 3/4 | 2e semestre/Automne 2008, mis en ligne le 30 septembre 2008. URL : http://journals.openedition.org/regulation/4032 ; DOI : 10.4000/regulation.4032

[8] Voir Sapir J., Quelle économie pour le XXIè siècle?, Odile Jacob, Paris, 2005, chap. 3 et 4.

[9] Sapir J., (avec F. Stora et L. Mahé) Et si la France avait continué la guerre…, Tallandier, Paris, 2010.

[10] Sapir J., Le Krach russe, La Découverte, Paris, 1998. Voir aussi, Sapir J., “A l’épreuve des faits…Bilan des politiques macroéconomiques mises en œuvre en Russie”, in Revue d’études comparatives est-ouest, vol.30, n°2-3, 1999, pp 153-213 et “Russia’s Crash of August 1998: Diagnosis and Prescriptions”, in Post-Soviet Affairs, vol. 15, n°1/1999, pp. 1-36.

https://www.les-crises.fr/russeurope-en-exil-lehman-brothers-10-ans-apres-par-jacques-sapir/