Source: Global European Anticipation Bulletin, pour le LEAP

Septembre 2017.

Qatar, Corée du Nord, Mer baltique, risques de 3ème guerre mondiale… les rodomontades militaires dont nous affligent l’information depuis cet été vont de pair avec l’arrivée désormais programmée, imminente et inéluctable du scenario-catastrophe pour le dollar comme monnaie unique de référence internationale : le PetroYuan sera en place à la fin de l’année… plus qu’une pétro-monnaie, c’est une pétro-gazo-auro-monnaie ! L’Occident s’apprête donc à basculer dans l’anachronisme complet avec cet acte fondateur du monde multipolaire du XXIème siècle. 2014-2017, nous voici donc au terme de trois ans d’exacerbation des tensions sur toutes les lignes de front Occident-reste du monde, face à la perspective de la fin du règne du dollar sur le monde et de tous les systèmes financiers et économiques connexes. Sanctions, blocus, proxy-guerres, menaces militaires directes… toute la question est de savoir si l’actuel fracas des armes est réellement annonciateur d’un nième suicide de l’Occident dans le vain espoir d’arrêter le temps ou si le pouvoir attractif des solutions d’avenir est sur le point d’emporter toutes les résistances.

L’effet-aimant du PétroYuan nouveau !

La Chine, qui est le premier importateur mondial de pétrole, se prépare à lancer des contrats à terme pour le pétrole brut libellés en yuan chinois et convertibles en or, créant potentiellement la plus importante référence asiatique dans le domaine pétrolier et permettant aux exportateurs de pétrole de contourner les standards libellés en dollars américains, par des transactions en yuan1. Pour rendre le contrat libellé en yuan plus attrayant, la Chine prévoit que le yuan sera entièrement convertible en or sur le marché de changes de Shanghai et de Hong Kong. Le mois dernier, la Shanghai Futures Exchange et sa filiale Shanghai International Energy Exchange, INE, ont terminé avec succès quatre tests d’environnement de production pour les contrats à terme de pétrole brut, et l’échange se poursuit avec les travaux préparatoires pour la liste des contrats à terme de pétrole brut visant à lancer les opérations à la fin de cette année. La tarification chinoise des actifs en yuans – conjuguée au plan de Hong Kong Stock Exchange visant à vendre des contrats d’or physique évalués dans cette monnaie – créera un système grâce auquel les pays peuvent contourner le système bancaire américain.

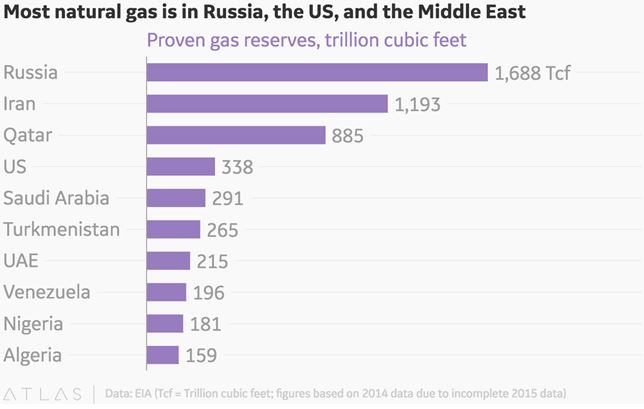

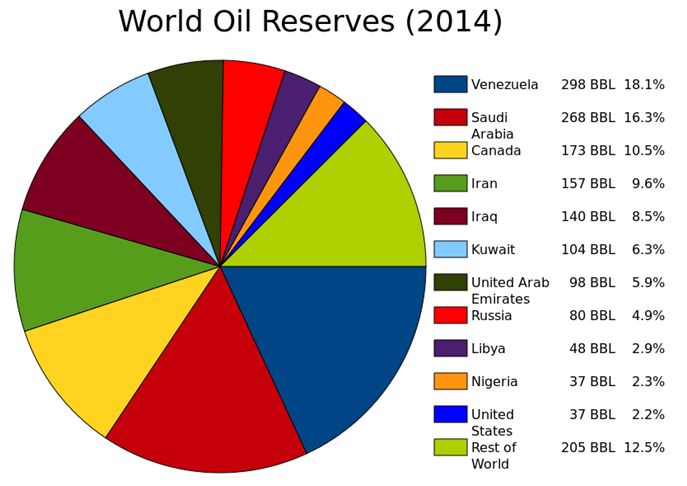

Les pays qui vont profiter immédiatement de cette révolution sont bien entendu les pays sous sanctions occidentales : Russie, Iran, Venezuela pour commencer… qui au passage sont assis sur les plus grosses réserves mondiales de gaz et de pétrole au monde, raison pour laquelle nous parlons de pétrogazoYuans – sachant que le gaz est l’énergie d’avenir plus que le pétrole.

Figure 1 – Localisation des réserves de gaz dans le monde – Source : EIA, 2015

Figure 2 – Localisation des réserves de pétrole dans le monde – Wikimedia Commons, 2014

L’Iran et le Venezuela en particulier ont beaucoup souffert de leur mise au ban du système international qui les a empêchés d’investir significativement dans les infrastructures de production, laissant leur potentiel largement inexploité ; ces deux pays s’engouffreront donc dans l’opportunité ouverte par les pétroyuans.

L’Iran2 et la Russie3 en particulier, mais aussi d’autres plus petits producteurs comme l’Angola4 et le Nigeria5, vendent déjà leur pétrole et leur gaz à la Chine en yuans. Mais l’inconvertibilité du yuan aboutissait au développement d’une zone-yuan en dehors du système international, sans existence officielle donc, avec toutes les incertitudes pour les producteurs concernés sur l’avenir de cette part de réserves monétaires.

Tout va changer avec ces nouveaux contrats à terme qui s’assortissent désormais d’une consigne claire de la part de la Chine, qui sonne comme un coup de tonnerre dans le ciel déjà tourmenté du règne du roi dollar : « Nous favoriserons désormais les producteurs acceptant de nous vendre leur énergie en yuans ! »

Ce qui nous amène au Qatar

Depuis deux ans, le Qatar a mené plus de 86 milliards de dollars de transactions en yuans6. Il s’est en outre réconcilié cet été avec le pays avec lequel il partage le plus grand gisement de gaz naturel au monde, l’Iran7, ce qui lui permet de ne pas reconduire le moratoire de 12 ans qu’il s’était lui-même imposé dans l’exploitation de cette gigantesque réserve qui fait de lui la troisième puissance gazière du monde. Bref, le Qatar sunnite et pro-occidental, bascule du côté de l’Iran et de la Chine, risquant d’entraîner dans son sillage l’Arabie Saoudite, ce qui signerait bien évidemment la mort définitive du pétrodollar. D’où l’agitation fébrile qui s’est emparé de la région à la fin du printemps dernier. Mais les politiques de sanction et de boycott n’ont désormais plus qu’un effet : jeter des pays entiers dans les bras de l’ « Autre Monde » devenu force irrésistible d’attraction.

L’Arabie Saoudite basculera-t-elle de l’autre côté ?

Dans un contexte où le gaz commence à détrôner le pétrole – obligeant l’Arabie Saoudite à investir dans des infrastructures spécifiques à l’extraction de gaz, où les Etats-Unis sont désormais un concurrent majeur de leur allié stratégique saoudien en termes de production de gaz (et ont réduit leurs importations de 14 millions de barils par jour en 2007 à 8 millions en 2017), et où les Russes ont diminué leurs importations de pétrole saoudien, perdre le client chinois et risquer de se retrouver avec de vastes excédents de production qui feront s’effondrer les prix, n’est pas une décision facile pour une Arabie Saoudite qui a déjà souffert de la crise des prix des dernières années8. Sans compter que l’ « Autre Monde » apporte des garanties de fermeté et de stabilité des prix (via son système OPEP rénové en OPEP+NOPEP) que n’apporte plus l’Occident (puisque les Etats-Unis n’y participent pas). Pas étonnant dans ces circonstances que le roi Salman d’Arabie Saoudite9 vienne d’écarter de la succession le Prince Ben Nayef en faveur du Prince Ben Salman connu pour ses sympathies russes et chinoises10.

Bien sûr, en acceptant de se faire payer en yuans, l’Arabie Saoudite risque de perdre la protection militaire américaine. Les Chinois ont conscience du dilemme épineux dans lequel ils mettent le pays et ont pour cela d’autres atouts dans leurs manches : une autorisation d’émission de bons en yuans par l’Arabie Saoudite, la création d’un fond d’investissement saoudo-chinois, ou encore acquisition d’une partie des 5% de la Saudi Aramco (compagnie nationale saoudienne d’hydrocarbures) qui doivent bientôt être introduits en bourse sur les marchés internationaux11.

Basculera ? Basculera pas ? C’est le dossier iranien, et donc l’appareil militaire de l’Arabie Saoudite, qui peut bloquer l’évolution via une guerre Iran-Arabie Saoudite. Mais là encore, le choix de Ben Salman comme prince héritier peut jouer en faveur de la bascule. Ben Salman est en effet un acteur majeur de la campagne militaire au Yemen et, à ce titre, il est proche de l’appareil militaire de son pays dont il a probablement la confiance.

Autre argument en faveur d’un retournement de l’Arabie Saoudite : la région. Nous avons vu que le Qatar avait déjà pris parti. Le Koweït et le Sultanat d’Oman, fidèles aux principes d’une politique étrangère neutre tournée vers la médiation (notamment dans le conflit autour du Yémen12), ont refusé de prendre position et de fait se retrouvent plutôt dans le camp d’en face – la proximité historique du Koweït et de la Russie étant bien connue et le Sultanat d’Oman devenant à sa plus grande joie le hub aérien des Qataris en lieu et place de Dubaï13. La Turquie, comme nos lecteurs l’ont su avant tout le monde, est « passée à l’Est ». Et même parmi les 4 boycotteurs – Arabie Saoudite, Bahreïn, Egypte, Emirats Arabes Unis – l’un des sept émirats de l’EAU, l’Emirat de Sharjah, prévoit déjà de lancer des bons en yuans et devenir ainsi le premier émetteur du Marché des Bons Interbancaires Chinois du Moyen-Orient14. Déclencher une guerre contre l’Iran comme préalable à l’exécution du plan Vision 203015 dont le Prince Ben Salman est à l’origine et qui positionne l’Arabie Saoudite en puissance régionale, ne serait donc pas un très bon point de départ.

Enfin, l’opinion publique internationale ne sera pas facilement acquise au soutien de l’Arabie Saoudite dans un conflit direct entre cette dernière et l’Iran. Sa réaction au boycott du Qatar en fournit un indice précurseur clair.

Notre équipe ne voit pas vraiment comment la péninsule arabique pourrait résister à de telles sirènes.

Les armées du Dieu-Dollar à la rescousse du système d’endettement-financement US

L’avènement du pétroyuan, c’est bien évidemment la fin du dollar comme pilier du système monétaire international et donc la fin de l’incontournabilité du dollar, une monnaie nationale que les aléas de l’Histoire ont amenée à supporter l’économie mondiale, aujourd’hui trop lourde pour elle.

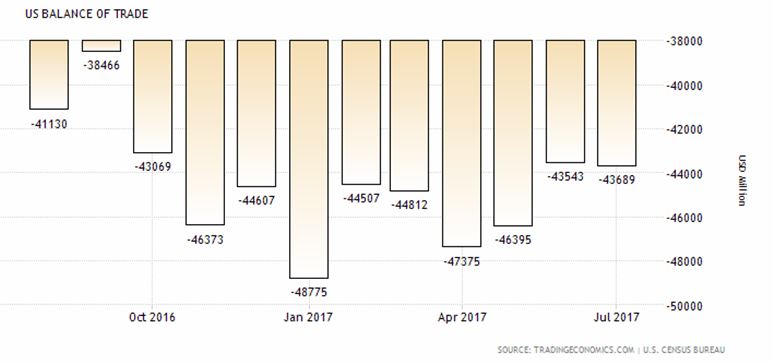

Dès lors qu’il n’y a plus obligation à passer par le dollar US dans les transactions internationales, la perception de la valeur de la devise américaine va changer radicalement, pour se porter davantage sur la réalité de la solidité de l’économie US, de sa production, de ses exportations… autant d’indicateurs actuellement dans le rouge.

Figure 3 – Balance commerciale américaine (août 2016 – juillet 2017) – Source : US Census Bureau, 2017

Certes, le dollar ne va pas disparaître à la fin de l’année. Mais tout est affaire de tendance. Or plusieurs gros pays vont se ruer sur les pétroYuans : Russie, Iran, Venezuela pour commencer, en plus de la Chine bien sûr. Mécaniquement, le dollar va perdre de la valeur et enclencher une fuite hors d’un dollar que tout le monde sait appuyé sur des fondamentaux faibles. Le retour probablement massif des dollars vers les Etats-Unis va provoquer de l’inflation16. Et nous entrons là dans le territoire miné du débat sur les vertus et/ou des dangers de l’inflation sur la dette US, débat dans lequel cet article n’a pas vocation à entrer mais dont l’existence permet tout de même d’entrevoir le fait que certains morceaux du système de gouvernance américaine (à commencer par l’actuel président) peuvent être en faveur d’une baisse du dollar.

En très résumé, il y a les tenants de la perpétuation du système d’endettement qui permet de continuer à se financer même si on n’en a plus les moyens (dont l’armée, sous perfusion de deniers publics, fait probablement partie) et ceux qui privilégient la réduction du poids de la dette (économie réelle). Si l’inflation est un moyen de réduire la dette ce qui satisfait les seconds, elle discrédite en même temps le mécanisme d’endettement ce qui ne sied pas aux premiers.

La supériorité de l’armement US en question

Le secteur disproportionné appuyé sur le système d’endettement permis par l’incontournabilité du dollar, c’est bien sûr l’armée américaine et tous ses avatars de par le monde, à commercer par l’OTAN mais aussi les systèmes de défense au Japon, en Corée du Nord, en Arabie Saoudite, etc…

Cet appareil militaro-industriel est aussi un business qui rapporte énormément d’argent aux Etats-Unis. Mais ce business, comme tous les autres, subit de plein fouet la concurrence des nouvelles puissances (Russie, Chine, Inde, etc…). Si le pays n’a plus les moyens d’investir dans son absolue supériorité technologique, les concurrents sont nombreux pour récupérer les parts de marché. Or la course à la supériorité technologique dans ce domaine est bien entamée et les concurrents sont dans un mouchoir de poche désormais17 .

Notre équipe estime qu’il est temps de questionner les discours d’absolue supériorité du système militaire américain, discours bien trop sonores pour ne pas évoquer des effets de communication. Si nous sommes bien entendu dans l’impossibilité d’affirmer quoi que ce soit dans ce domaine, nous pensons qu’il est utile aujourd’hui de questionner ce prédicat car ce questionnement fournit des pistes de compréhension du monde assez pertinente. Voici quelques indices qui justifient ce questionnement…

S’abonner pour lire l’article complet et le reste du GEAB N°117

Nous vous proposons cet article afin d’élargir votre champ de réflexion. Cela ne signifie pas forcément que nous approuvions la vision développée ici. Dans tous les cas, notre responsabilité s’arrête aux propos que nous reportons ici. [Lire plus]

Notes

| 1, 11. | ↑ | Source : Nikkei Asian Review, 01/09/2017 |

| 2. | ↑ | Source : BBC, 08/05/2012 |

| 3. | ↑ | Source : Financial Times, 01/06/2015 |

| 4. | ↑ | En 2015, l’Angola a adopté le Yuan comme seconde devise officielle du pays… et sa première devise, le Kwanza, est acceptée par la Chine comme devise de paiement. Source : MacauHub, 05/08/2015 |

| 5. | ↑ | Le Nigéria a ouvert ses réserves de change au Yuan dès 2011. Source : CSMonitor, 06/09/2011 |

| 6. | ↑ | Source : Reuters, 26/04/2017 |

| 7. | ↑ | Source : The Independent, 24/08/2017 |

| 8. | ↑ | Source : South China Morning Post, 04/09/2017 |

| 9. | ↑ | Le Roi Salman a 81 ans et serait en mauvaise santé. |

| 10. | ↑ | Source : Sputnik, 21/06/2017 |

| 12. | ↑ | Source : AlMonitor, 14/11/2012 |

| 13. | ↑ | Source : ArabianIndustry, 13/06/2017 |

| 14. | ↑ | Source : Reuters, 31/08/2017 |

| 15. | ↑ | Source : Les Echos, 21/06/2017 |

| 16. | ↑ | Depuis août 2016, l’inflation US a considérablement augmenté, passant de 1 à 2,7 en février dernier ( !) pour rebaisser à 1,6 en juin et remonter depuis (1,9 en août). Source : USInflation Calculator, 14/09/2017 |

| 17. | ↑ | Depuis longtemps, DeDefensa tente d’attirer l’attention du public sur cette évolution avec des articles très documentés sur les échec du F-35, sur le limites de la domination aérienne US, etc… Source : DeDefensa, 16/09/2015. Lire également à ce sujet l’article « L’Armée US est en mauvais état ». Source : NationalInterest, 14/02/2017 |