Par Valérie Bugault

Septembre 2018

1. Histoire de la monnaie mondiale : retour sur la séquence historique ayant débuté en 1944

En 1944, lors de la négociation de ce qui sera désormais mondialement connu comme les accords de Bretton Woods, les États-Unis d’Amérique, via leur émissaire Harry Dexter White, l’assistant du secrétaire au Trésor des États-Unis, gagne la lutte pour la monnaie mondiale contre le Bancor soutenu par John Meynard Keynes et ses puissants maîtres de la City. Le dollar devient donc la monnaie mondiale de référence.

À partir de juillet 1944, le dollar américain a donc une double casquette, à la fois monnaie nationale et monnaie mondiale.

À l’opposé, les puissants banquiers de la City avaient soutenu, via leur porte-voix Keynes, une autre option : celle d’une monnaie mondiale conçue comme un panier de monnaies. Panier de monnaies que nous allons retrouver en ce début de XXIe siècle, sous la forme des Droits de Tirage Spéciaux (DTS).

1.a Les fondamentaux

Pour bien comprendre les enjeux économiques et financiers de la monnaie mondiale, il faut rappeler les fondamentaux sur lesquels reposent la viabilité d’une monnaie.

Pour être durablement viable, une monnaie doit être :

- Adossée à des richesses réelles. C’est la raison pour laquelle une monnaie est irrémédiablement liée à une « économie » ;

- Émise en quantité suffisante pour pouvoir être utilisée dans tous les échanges internationaux.

Il faut également rappeler que les fondamentaux économiques d’une monnaie nationale et internationale saines sont antagonistes. Alors qu’une monnaie nationale saine préconise que les exportations soient supérieures aux importations, une monnaie mondiale doit être émise en quantité suffisante pour abreuver le monde entier, elle suppose donc, dans l’hypothèse où elle est une monnaie nationale, que les importations soient supérieures aux exportations, seule façon d’assurer une juste diffusion internationale de la devise.

1.b La suite historique des événements

L’année 1971 voit arriver la fin de la convertibilité or du dollar. N’ayant plus suffisamment d’or pour garantir l’intégralité des dollars en circulation, le gouvernement de Nixon se voit contraint, consécutivement à la pression de De Gaulle qui avait exigé 1 la transformation d’une grande partie des avoirs américains détenus par la France en or, d’abandonner le principe de convertibilité dollar-or.

À partir de 1971, le dollar américain en tant que monnaie mondiale est concrètement adossé :

- Au pétrole (notamment en vertu du Pacte du Quincy signé en 1945) et

- À la seule force de l’économie américaine ; car le dollar, en tant que monnaie nationale, est garanti par le dynamisme intérieur de l’économie américaine.

Concrètement, la valeur du dollar repose maintenant essentiellement sur la force brute des USA, leur capacité à faire militairement et monétairement respecter leur hégémonie dans les pays tiers. Il en résulte que cette période a vue la disparition de la notion d’« ordre juridique », à la fois interne et international, pour revenir à la situation primaire de la loi du plus fort.

Entre 1970 et 2000, le considérable développement des échanges internationaux réclame toujours plus de dollars en circulation. La « politique monétaire mondiale du dollar » nécessite toujours plus d’importations, lesquelles sont nécessairement financées, car les capacités économiques des ménages sont largement dépassées, par toujours plus de dettes publiques et privées. Mécaniquement, la situation intérieure de l’économie américaine se dégrade corrélativement.

C’est ainsi que, dès le début des années 1970, nous assistons, aux USA au début du « principe général » de dérégulation financière, qui deviendra de plus en plus massive avec le temps. La régulation issue du Glass Steagall Act commence à ne plus être appliquée, afin de :

- « fabriquer artificiellement des actifs » (subprimes, actifs synthétiques (CDO, CDS…), politique qui, on le verra, sera suivie de celui de la titrisation et,

- Capter les réserves monétaires des pays tiers, véritables colonies financières (les pays dits « alliés », membres de l’Union européenne…).

Cette captation abusive était rendue nécessaire afin de garantir la viabilité économique du dollar comme monnaie nationale, lui-même garant de la fonction mondiale de cette monnaie 2.

Très concrètement, la dérégulation financière a permis d’augmenter artificiellement la capacité d’endettement des contribuables américains et de supporter la politique monétaire expansionniste du dollar, ce qui a eu pour effet d’augmenter artificiellement les « actifs bancaires » en circulation. Au point que les « actifs », qui circulent aujourd’hui internationalement, sont largement devenus eux-mêmes « fictifs ».

Pour que ce système fonctionne, il fallait pouvoir assurer la circulation internationale de ces nouveaux « actifs financiers ». C’est précisément ce à quoi ont répondu :

- La titrisation, qui a permis de faire circuler dans le monde entier les « actifs douteux » et,

- L’internationalisation de la normativité anglo-saxonne (colonisation du droit continental traditionnel par les préceptes réglementaires anglo-saxons : trust, propriété économique etc.).

Dans un troisième et dernier temps, le temps du désespoir des partisans du dollar en tant que monnaie mondiale, l’extraterritorialité du « droit » (qui n’en est pas un) anglo-saxon s’est développé de façon anarchique et monstrueuse par la généralisation des sanctions économiques appliquées aux entreprises et dirigeants de pays étrangers qui ne voulaient plus jouer le jeu du dollar comme monnaie mondiale.

À compter des années 1990, les besoins en dollars s’intensifient considérablement en raison du considérable développement des échanges économiques mondiaux en même temps que celui de la concentration des capitaux (mise en place massive du libre-échange par l’OMC, de l’optimisation fiscale favorisée par l’OCDE notamment par la généralisation de la lutte contre les « prix de transfert », qui a surtout été le moyen de banaliser et de généraliser la pratique de l’optimisation des flux financiers intra-groupes au niveau international et d’imposer aux États le principe d’une « normativité extra-territoriale » etc.), lesquels ont été accélérés par la chute de l’URSS. Corrélativement, l’économie américaine (intérieure) faiblit en raison de la politique économique forcenée d’« importation » indispensable à la fonction mondiale du dollar.

Dans la mesure où la solution de la planche à billets est exclue, les banquiers ne voulant à aucun prix d’une monnaie mondiale créée ex-nihilo (qui a pour effet direct et quasi immédiat une dépréciation de la monnaie et, consécutivement, des actifs), s’est faite jour « la nécessité de l’innovation financière » qu’est le « quantitative easing » (QE). Ainsi, la création monétaire est désormais adossée à des rachats d’actifs, de plus en plus pourris en raison de la dérégulation financière, et non formellement sur du néant comme avec la « planche à billet » traditionnelle.

En conséquence de cette « course à l’échalote », le circuit financier international est devenu « non viable » ; la preuve a ainsi été historiquement et empiriquement apportée que Keynes avait raison et que le dollar en tant que monnaie mondiale n’était pas une solution monétaire viable.

Ceci avait largement été anticipé par ce que Brandon Smith appelle, à juste titre, les « globalistes », qui sont en réalité les descendants des banquiers-commerçants (changeurs) du Moyen-Âge qui ont pris, essentiellement au moyen de la corruption, le pouvoir politique au fil des siècles.

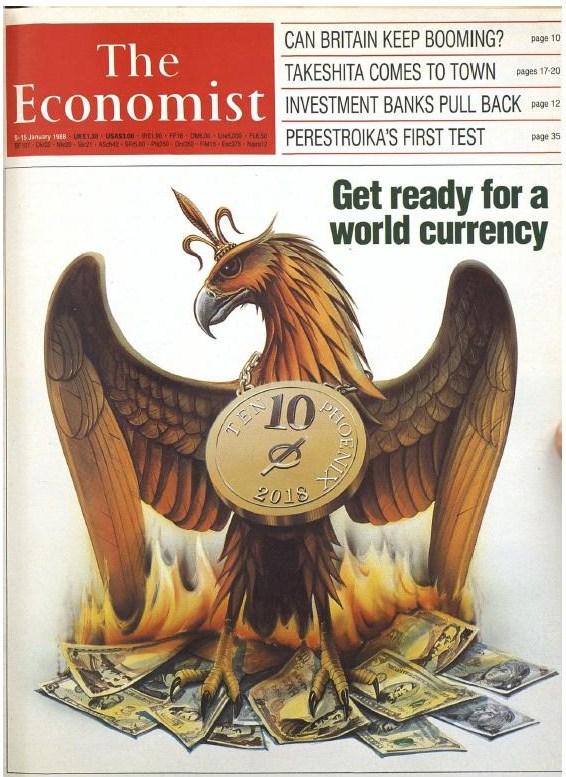

C’est ainsi que le magazine The Economist avait, dès 1988, prévenu le public du fait que le Bancor, panier de monnaies, allait, tel le phénix, renaître de ses cendres autour des années 2018 sous la forme d’un Phoenix.

Mais il fallait tout de même imposer définitivement l’idée qu’une « monnaie mondiale » était indispensable pour développer les échanges internationaux. Ce développement aurait deux effets recherchés :

- Apporter la preuve de l’incapacité du dollar américain en tant que monnaie mondiale ;

- Et faire avancer l’agenda globaliste du « gouvernement mondial » (connu en français sous l’acronyme NOM, et en anglais sous celui du NWO) car à une économie mondiale doit, mécaniquement, répondre une monnaie mondiale !

2. La situation monétaro-économique actuelle : une totale domination politique par les « banquiers-commerçants »

Nous assistons actuellement à des grandes manœuvres géopolitiques consistants en la démolition contrôlée du dollar. La force de ce dollar repose, rappelons-le, sur les sous-jacents économiques et politiques des États-Unis d’Amérique, ce qui nécessite de démonter, partiellement, cette force dominatrice. D’où les tentatives, plus ou moins adroites, de mise en cause de la suprématie américaine sur les échanges internationaux. 3.

La Chine et la Russie sont parties prenantes de cette stratégie, ce qui explique ce genre d’article. La Chine en tant que moteur principal des DTS tandis que la Russie a raccroché les wagons du train de la monnaie mondiale, croyant, malheureusement (comme Napoléon l’avait lui-même cru) à un contrat « gagnant-gagnant » pour son propre développement économique.

Si la chute du dollar en tant que monnaie mondiale est extrêmement souhaitable pour les peuples, il n’en va pas de même de l’avènement des DTS (droits de tirage spéciaux) gérés par les banquiers. Car ce sont précisément les banquiers qui contrôlent d’ores et déjà la grande majorité des monnaies du monde, qui sont à l’origine de l’idée d’une « monnaie mondiale » centralisée dans leurs mains et qui sont les metteurs en scène de la nécessité d’un futur gouvernement mondial oligarchique.

À terme, et quels que soient les maux actuels issus du dollar compris comme monnaie mondiale, les DTS, c’est-à-dire la version renommée du Bancor de Keynes, vont entraîner des maux bien plus grands pour l’humanité, laquelle se verra littéralement assiégée et mise en esclavage, sans plus aucune « poche de résistance » politique et institutionnelle possible.

L’avènement de cette monnaie mondiale DTS-Bancor, a été préparé, confidentiellement, par les principaux propriétaires des banques et leurs affidés, les banquiers centraux, lesquels se réunissent au sein de la BRI sise à Bâle. Tout comme avait été préparé, en son temps, l’avènement de la Federal Reserve (Fed) américaine.

L’avènement de cette « monnaie mondiale » sera le premier pas institutionnel vers le gouvernement mondial oligarchique. Or les oligarques à la manœuvre sont précisément ceux qui ont organisé et profité de toutes les formes que l’esclavagisme a pris ces 400 dernières années. Ils ont aujourd’hui conquis les pouvoirs politiques de la quasi-intégralité des pays du monde par le contrôle qu’ils ont pris sur les monnaies et sur le système économique mondial. Ce contrôle a pris la forme de la corruption élevée au rang légal par les anglo-saxons (qui prend le doux nom de lobbying).

Nous assistons aujourd’hui et pour l’avenir à une « lutte à mort » des banquiers-commerçants contre tous les peuples du monde. Toutes les armes utilisées, monnaies, entreprise, parlementarisme à l’anglo-saxonne, ne sont que des outils utilisés par les banquiers pour prendre le pouvoir. Ces armes de domination utilisées par les dominants seront bien entendu abandonnées le moment venu, c’est-à-dire lorsque la prise effective et officielle du pouvoir politique à l’échelle mondiale surviendra. Ce jour approche à grands-pas…

3. L’avenir politique des peuples : l’option entre le droit, politique, à disposer de soi-même et l’esclavagisme, entre la « Civilisation » et le néant civilisationnel

Deux voies se profilent à l’horizon, la première emporte la disparition totale de toute idée de civilisation, la seconde, si elle était entrouverte, pourrait donner naissance à un renouveau civilisationnel historique.

La première voie est celle de l’avènement et de la pérennité des DTS gérés par les banquiers.

Pour parfaire et simplifier le processus de domination monétaire, les banquiers commerçants ont prévu de gérer les échanges internationaux de DTS sous forme exclusivement dématérialisée. Il faut comprendre ici que l’avènement récent des « crypto-monnaies » répond précisément à ce besoin bancaire.

Le lancement des crypto-monnaies privées a pour objectif de faire tester in vivo et en grandeur nature le fonctionnement de telles monnaies, de façon à les perfectionner et les rendre parfaitement fonctionnelles dans le cadre de l’utilisation de cette technologie pour l’échange de DTS. Ce type de monnaie dématérialisée aura également un second avantage : celui de contrôler parfaitement et définitivement la vie privée de tous les utilisateurs, alors même que personne ne pourra échapper à cette dématérialisation monétaire pour les échanges nécessités par la vie courante.

Cette marche, consistant en l’avènement des DTS en tant que monnaie mondiale, permettra de mettre en place la suivante, celle d’institutions politiques mondiales gérées par les banquiers, le fameux « Nouvel Ordre Mondial ». Cet ordre politique, qui n’est pas nouveau mais représente l’aboutissement d’un long cheminement, sera porté par un groupe d’individus qui préconise également l’avènement d’une « religion mondiale » (lire à cet égard les travaux de Youssef Hindi et de Pierre Hillard).

Dans cette perspective, les États disparaîtront du jeu en tant qu’entités politiques (qu’ils ne sont, dans une large mesure, déjà plus dans les pays d’Europe de l’ouest ainsi que dans beaucoup d’autres pays, tous continents confondus), pour devenir de simples courroies de transmissions du « gouvernement » central aux mains des banquiers (comprendre les principaux propriétaires de capitaux de la planète). Ce gouvernement mondial, aura la même structure que les empires l’ayant précédé au détail près qu’il ne pourra régenter qu’un nombre réduit d’individus, d’où tous les fléaux qui s’abattent déjà et continueront à s’abattre sur l’humanité comme annoncé par les Georgia Guidestones.

La seconde voie, qui pourrait être entrouverte par des dirigeants courageux, consisterait à reprendre, en sous-main, l’entier contrôle politique de leur monnaie 4 tout en faisant mine de jouer le jeu des DTS. Il s’agirait de retirer aux banquiers le contrôle du système monétaire intérieur des pays et d’engager avec des pays tiers des « conventions fondatrices d’échanges de monnaie ». Ces conventions poseraient les critères, politiques, d’une juste appréciation de la valeur respective de chacune des monnaies, au regard de la qualité et de la viabilité socio-économique du pays en question. Nous retrouverions, ici, une conception réellement politique de la monnaie.

D’un point de vue technique, le système dit « monnaie structurale » élaboré par Jean Rémy, permettrait d’élaborer des chambres de compensations, de nature politique, gérées par des instances politiques et diplomatiques de chaque État parti prenante de l’échange.

Notes

- https://www.loretlargent.info/dossiers/charles-de-gaulle-et-sa-vision-sur-la-place-de-lor-dans-le-systeme-monetaire-mondial-12 et https://www.loretlargent.info/dossiers/charles-de-gaulle-et-sa-vision-sur-la-place-de-lor-dans-le-systeme-monetaire-mondial-22, lire également http://archives.investir.fr/2007/jdf/20071117ARTHBD00267-la-france-du-president-de-gaulle-prefere-l-or-au-dollar.php ↩

- Frédéric Lordon : dans cet article Frédéric Lordon explique, autour de la note 2, la cause de la dérégulation financière : « en effet, les États-Unis se trouvent confrontés à la question suivante : comment financer des déficits (extérieur et budgétaire) quand on n’a plus d’épargne nationale (2) ? Tout simplement en faisant venir l’épargne des pays qui en ont. Soit, à l’époque (comme d’ailleurs aujourd’hui), le Japon et l’Allemagne, et désormais la Chine. La déréglementation financière est donc la réponse stratégique qui consiste à installer les structures de la circulation internationale des capitaux pour dispenser l’économie américaine d’avoir à boucler le circuit épargne-investissement sur son espace national. » ↩

- Lire, à cet égard, Brandon Smith : http://lesakerfrancophone.fr/la-guerre-commerciale-fournit-une-couverture-parfaite-pour-la-reinitialisation-financiere-globale et http://lesakerfrancophone.fr/la-chine-se-prepare-a-une-guerre-commerciale-depuis-plus-dune-decennie ↩

- cf. Du nouvel esprit des lois et de la monnaie de Valérie Bugault et Jean Rémy ↩